このシリーズでは、一般的な債券の知識に加え、2023年の市場環境を踏まえた債券投資の考え方をQ&A方式でお伝えしています。主な投資対象の債券として想定しているのは、低金利の円建て債ではなく、相対的に高金利の外貨建て債であり、これらを活用した運用の考え方をお伝えしています。

Q28. 信用スプレッドはどう決まる?

信用スプレッド(クレジットスプレッド)とは国債利回りとクレジット債(社債)利回りの格差を意味します(詳しくは「Q25.信用(クレジット)スプレッドとは?」をご覧ください。

信用力が低く低格付けの企業は、信用力が高く高格付けの企業よりも、社債の信用スプレッドが大きく利回りが高くなります。この信用スプレッドはどのように決まるのでしょうか。最も簡単な考え方は、1期間のデフォルト確率と、デフォルト時の損失率を用いたものとなります。

債券Aと債券Bを比べると、デフォルト率が2倍ある債券Bでは期待損失も2倍になっています。しかし、債券Aと債券Dを比べるとデフォルト率が2倍の債券Dでも、デフォルト時の損失が半分であれば期待損失は同じになります。このように、クレジット債の運用を行う場合には、デフォルト率と同様に、デフォルト時の損失率についても考慮しておくことが必要です。

ここで過去の例を見てみます。

2022年のロシアによるウクライナ侵攻においては、欧米主要国ではロシアに対してさまざまな金融制裁を実施し欧米通貨立ての利払いが不可能となり、結果としてロシア・ウクライナ両国の国債がデフォルトと認定され、清算価値を明らかにするためのオークションが実施されました。この時、西側諸国では、ロシア国債が事実上取引できなくなった一方で、中国やアフリカなど西側規制とは異なるルールで動いている国では、ロシアとの金融取引が可能だったため利払いが継続されていました。そのため、ウクライナ国債の清算価値は額面の17.875%だったのに対し、ロシア国債の清算価値は額面の56.125%と大きく異なる結果となりました。

このため、仮に額面100の債券を20や30で買っていた場合に、ウクライナ国債では損が生じたとしても、ロシア国債では清算価値が高いため逆に利益が出るといった違いが生じました。因みに、格付会社のルールの一部には債券の種類などから機械的にノッチ差を付ける場合も存在しますが、こうした格付のノッチ差は清算価値の差を適切に反映して評価をしたものではありません。

また、2023年の3月には、クレディスイスグループの永久劣後債(AT1債)が、スイスの監督当局の判断により全額償却(ベイルイン)され、清算価値が0円となりました。このように、商品の特性によって、デフォルト時の損失率には大きな差が出るため,社債の利回りやスプレッドが適正であるかどうかを考える場合には、デフォルト率とデフォルト時損失率の双方に基づいた投資評価が必要となります。

Q29. クレジット債である国債とは?

一般的に企業に比べ国はデフォルト(債務不履行)しにくく、特に基軸通貨国の国債や自国通貨建ての国債は基本的にデフォルトの心配をしなくてよいと言えます。それでは、基軸通貨国ではない国(エマージング国など)では、どのようにデフォルトが生じるのでしょうか。

一般に、自国通貨建ての債務は自国の中央銀行が国債を引き受けることによって資金調達は可能になるため、インフレが起きる可能性はあったとしてもデフォルトは起きにくいのはエマージング国でも同じです。しかし、相対的に経済規模が小さいローカル通貨を採用している国では、輸入や貿易決済等の経済運営を自国の通貨だけで行うことができません。このため、さまざまな交易の決済のために基軸通貨の外貨を調達する必要が生じます。

こうした目的で外国通貨建ての国債を発行し、米ドルなどの外貨を調達する必要が生じます。しかし、国の信用力が低下すると主要国の金融市場で外貨の円滑な調達ができなくなるため、国レベルで外貨準備が不足すると外貨建ての債務についてデフォルトが起きやすくなってしまいます。

こうした潜在的なリスクを反映するため、基軸通貨国では自国通貨建て債務と外貨建て債務の格付がほとんど変わらないのに対し、外貨調達への依存度が高い一部のエマージング国では自国通貨建て債務と外貨建て債務の格付が異なる場合が存在します。このため外国政府や政府系機関への債券投資を行う際には、他国(外貨)建て債務の格付けを見る必要があります。

Q30. 発行業態によりデフォルト率は変わるの?

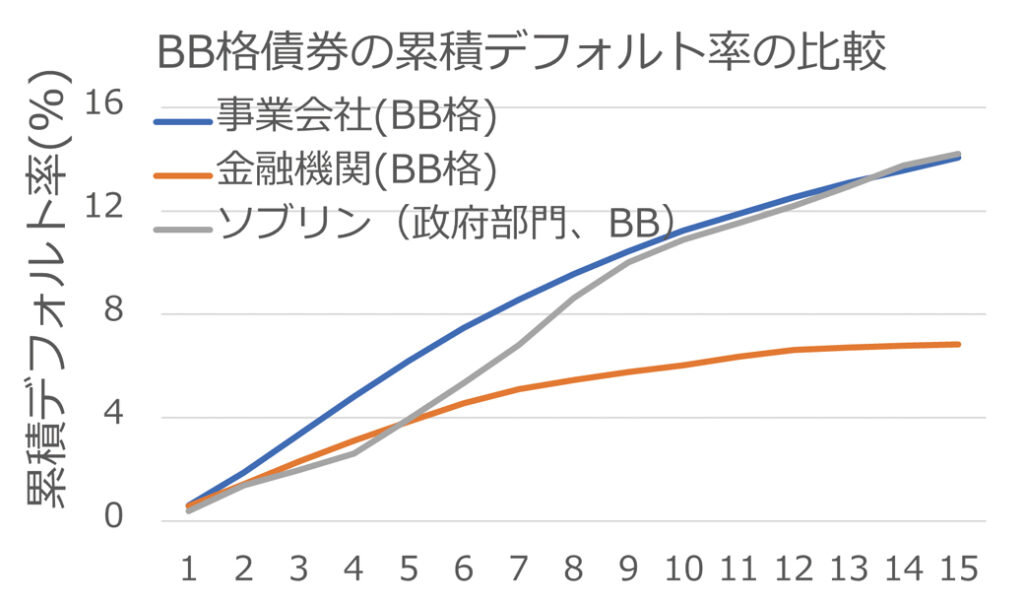

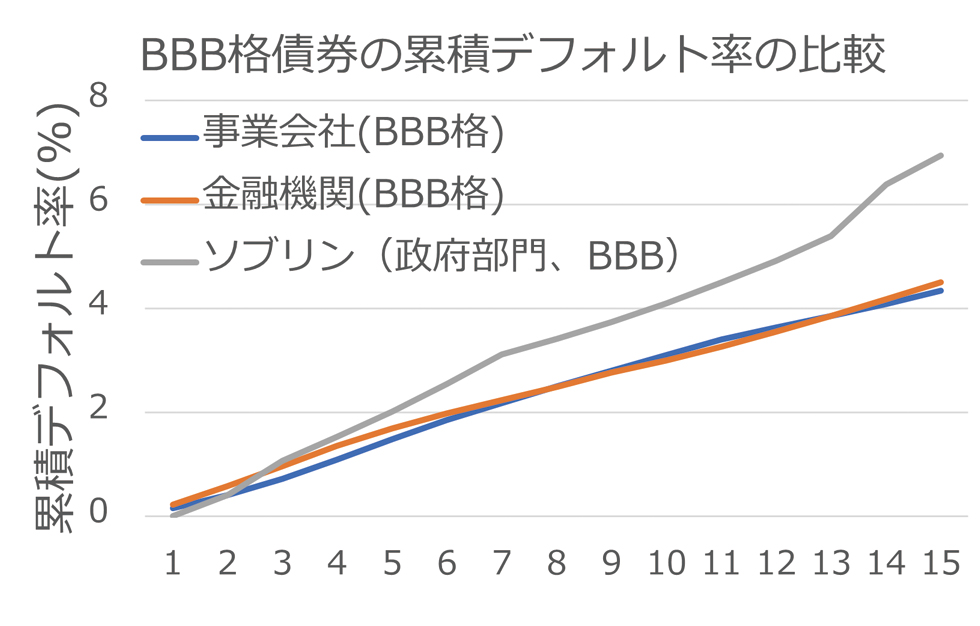

ソブリン(政府部門)/金融機関/事業会社など発行体の業態が異なっても、格付けや将来のデフォルト率の関係は同じなのでしょうか。実際には、業態毎に同じ格付けであっても将来のデフォルト率に差が生じるケースが存在します。例として、同ノッチ帯における部門ごとのデフォルト率を見てみましょう。

投資適格において、ソブリンは他部門に比べてデフォルト率が高く、甘めの評価を受けていると見受けることもできます。ただしこれには、ソブリンは母数が少ないため少量のデフォルトでもデフォルト率が大きく見えてしまうといった理由も考えられます。また一方で投機級においては、同じ格付であってもソブリンや事業会社は同程度のデフォルト率であるのに対し、金融機関のデフォルト率は低くなっていることが確認されます。

国内債券のリスクと費用について

外国債券の取引にかかるリスク

債券は、債券の価格が市場の金利水準の変化に対応して変動するため、償還前に換金すると損失が生じるおそれがあります。また、債券を発行する組織(発行体)が債務返済不能状態に陥った場合、元本や利子の支払いが滞ったり、不能となったりすることがあります。

国内債券の取引にかかる費用

国内債券を購入する場合は、購入対価のみお支払いいただきます(手数料相当分が購入対価に含まれます。委託手数料はかかりません)。

外国債券のリスクと費用について

外国債券の取引にかかるリスク

債券は、債券の価格が市場の金利水準の変化に対応して変動するため、償還前に換金すると損失が生じるおそれがあります。また、債券を発行する組織(発行体)が債務返済不能状態に陥った場合、元本や利子の支払いが滞ったり、不能となったりすることがあります。外国債券(外貨建て債券)は為替相場の変動等により円ベースでの損失(為替差損)が生じたり、債券を発行する組織(発行体)が所属する国や地域、取引がおこなわれる通貨を発行している国や地域の政治・経済・社会情勢に大きな影響を受けたりするおそれがあります。

外国債券の取引にかかる費用

外国債券を購入する場合は、購入対価のみお支払いいただきます(手数料相当分が購入対価に含まれます。委託手数料はかかりません)。また、円貨から購入する場合は、債券の発行通貨に為替交換する費用が生じます。この費用は債券の発行通貨によって異なります。

商号等 5バリューアセット株式会社/金融商品仲介業者 近畿財務局長(金仲)第437号