このシリーズでは、一般的な債券の知識に加え、2023年の市場環境を踏まえた債券投資の考え方をQ&A方式でお伝えしています。主な投資対象の債券として想定しているのは、低金利の円建て債ではなく、相対的に高金利の外貨建て債であり、これらを活用した運用の考え方をお伝えしています。

Q19. 金融政策はイールド・カーブにどう影響するの?

こちらの記事では金融政策とイールド・カーブの関係についてご説明しますが、イールド・カーブについて詳しくお知りになりたい方は「イールド・カーブはどう動く?」をご覧ください)。

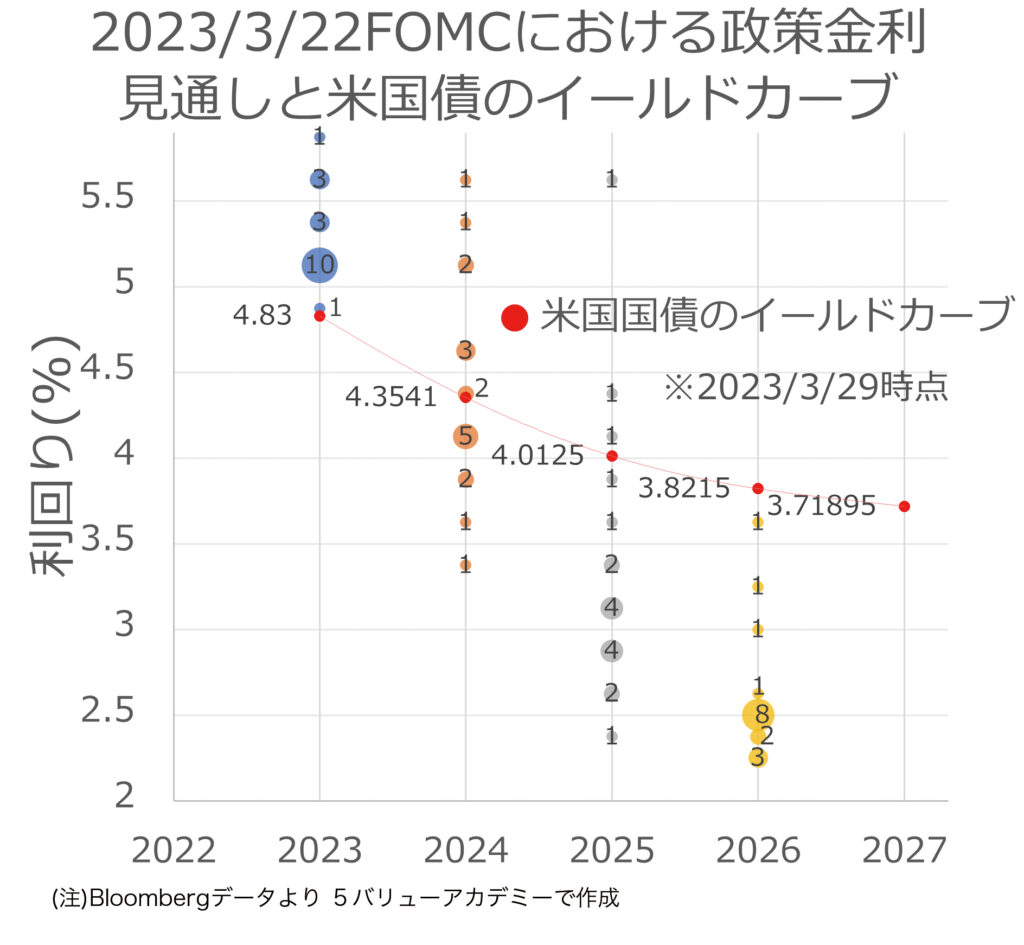

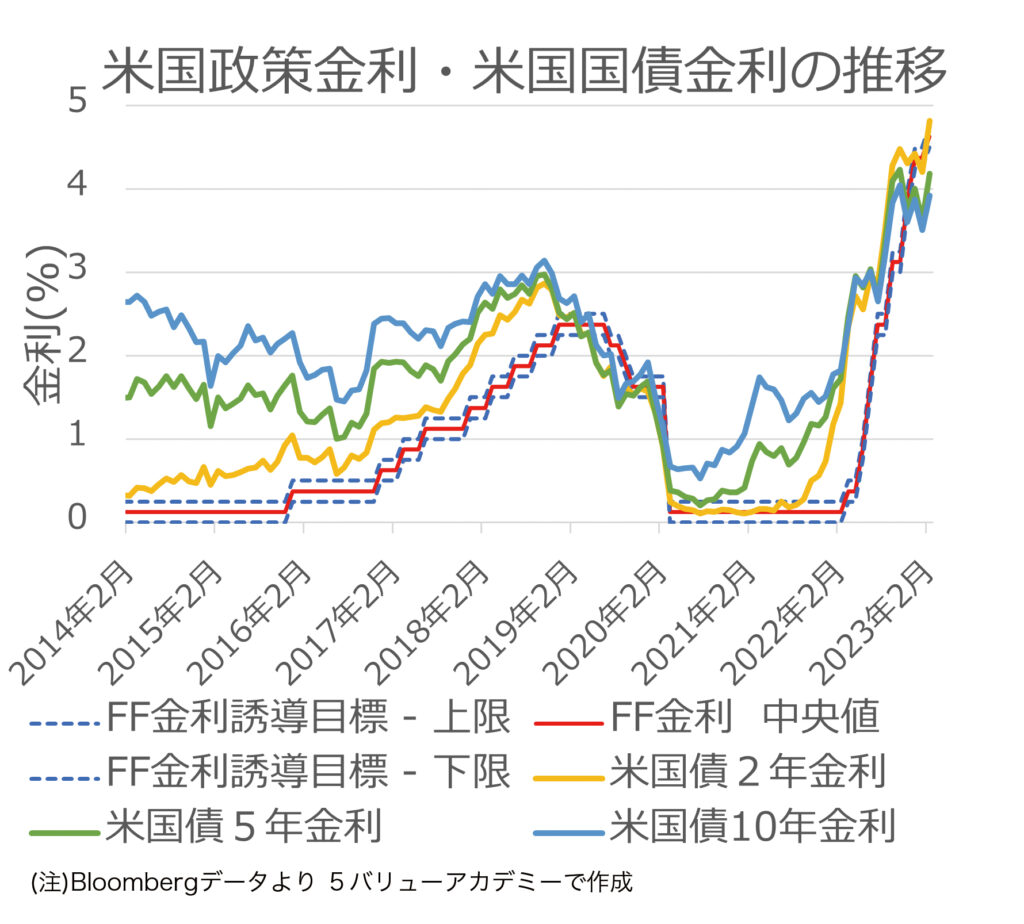

欧米の2022年ごろからの急激な政策金利の引き上げ(利上げ)が行われ、これに伴い各通貨上の国債イールド・カーブも全体として見ればほぼ政策金利の引き上げ水準に並行するように増加してきました。同時に、政策金利の将来見通しを反映しイールド・カーブにスティープ化・フラット化などの影響も生じてきました。このように今後の金融政策をどう見通すかという点は、イールド・カーブの見通しを立てたり、債券の投資戦略を考えたりする上で非常に重要です。

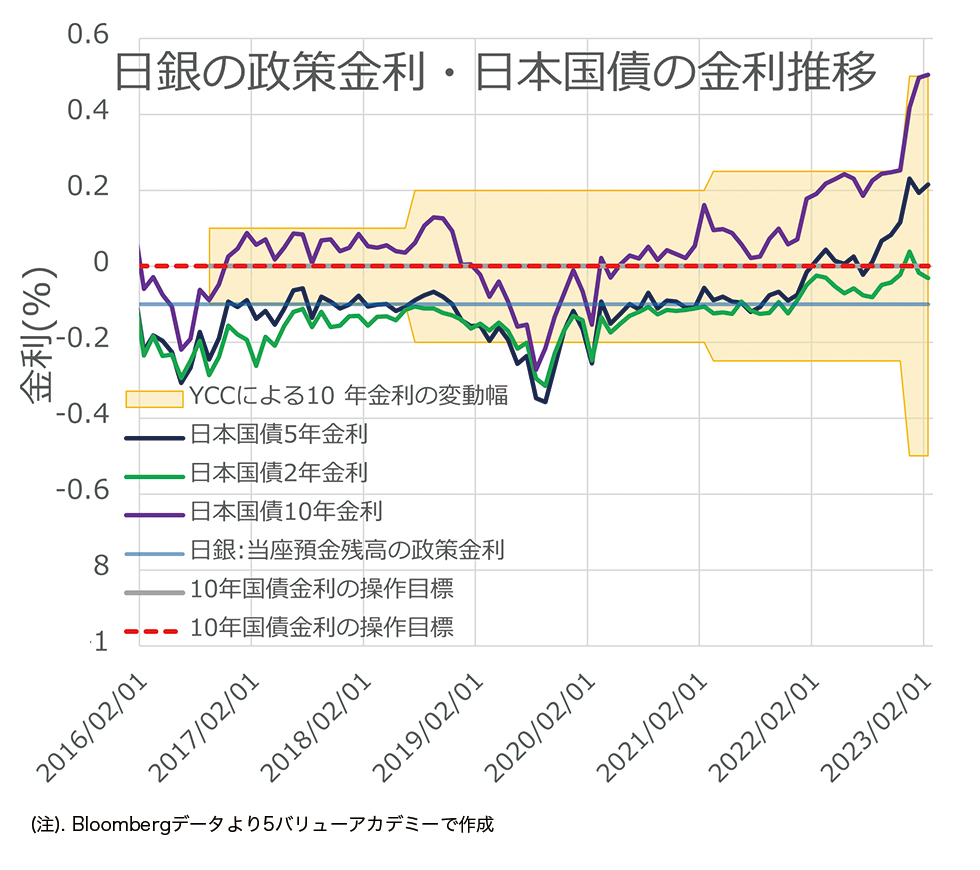

一方で、日本ではコロナ危機後もYCC(イールドカーブコントロール)を継続し、短期の金利がマイナスに固定されているため順イールドを形成しています。しかしながら市場の金利水準の上昇に押される形で、YCCの変動幅を拡大したためイールド・カーブのスティープ化が進行しましたが、それでも市場の水準には追い付けておらず、日銀が買い続けている10年国債においてイールド・カーブに歪みができております。こちらでも、日銀総裁の交代を受けた金融政策の変化などの見通しが将来のイールド・カーブ予想や投資戦略に大きく影響してきます。

Q20. イールド・カーブの変化を想定した投資戦略とは?

国債の運用は、イールド・カーブ(利回り曲線)の状態によってとるべき戦略が異なります。以下では、パターンごとに分けて説明しています。

(i)利回り曲線が順イールドを示し、かつ金利が安定している場合

順イールドにおいて短期における利回りは低く、長期になるほど利回りは高くなるため、金利が安定し時価変動によるリスクが低い市場環境においては、長期の国債への投資が有効であり、より長い年限を買うことで超過リターンを得やすくなっています。例として2016年から2019年にかけての日本国債の相場が当てはまります。

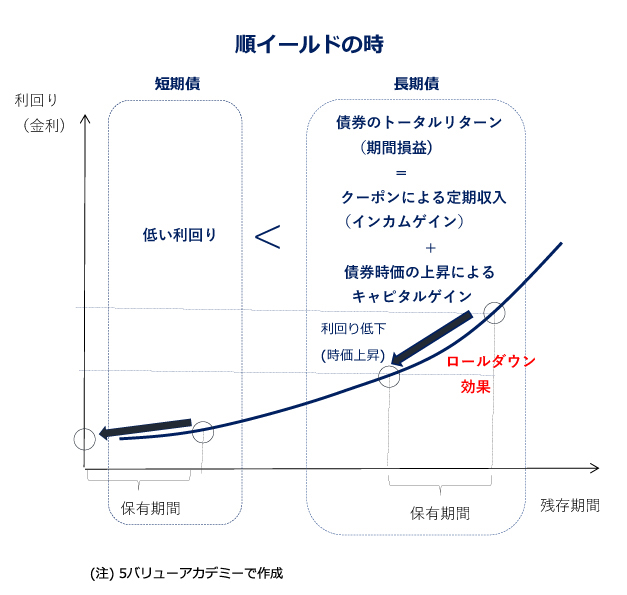

さらにこのような順イールドで金利水準が安定化すると、金利からの継続的な収入(インカムゲイン)に加え、保有期間に応じて利回りが下がる(債券の時価が上がる)ことでキャピタルゲインも継続的に生じます。この結果、ある期間に得られる時価ベースの保有期間利回りは、最終利回りを大きく上回ることがあります。こうした、順イールドにより生じるキャピタルゲインの影響をロールダウン効果と呼びます。

(ⅱ)利回り曲線が順イールドを示しているが、金利が安定していない場合

順イールドでは、金利の変動によってイールド・カーブの傾きが変動するため、長期で購入した場合には時価の変動リスクが増大してしまいます。しかしながら前図のように長期で購入しなければ十分な利回りを得ることもできないため、国債の投資には向かない相場であると言えます。2022年ごろからの日本国債の相場がこれに当てはまります。

(ⅲ)利回り曲線が逆イールドを示し、金利が安定しない場合

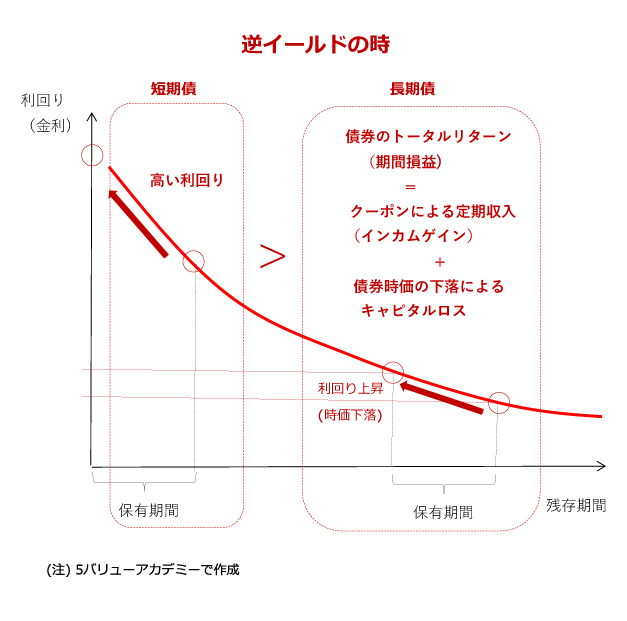

逆イールドを示す相場では、下図のように短期・長期による金利の差があまりなく、さらに金利は並行的に変動します。また金利が安定しない相場においては、価格変動リスクを考慮すると長期で購入するメリットは少ないと言えます。さらに、2022年以降の米国国債の相場では短期の金利が逆転して長期の金利を上回る状況になっています。逆イールドの場合には、保有債券は利回りの上昇により単価が下がりやすく継続的にキャピタルロスが生じやすくなります。このため、相対的に利回りが高く短期の国債を買う方が、長期の国債よりも安定した投資収益を得やすく、有効な投資戦略であると言えます。

Q21. 国債投資のメリット・デメリットとは?

基軸通貨国※の国債投資のメリットには

(i) 基本的にデフォルトリスクがないこと

(ii) 流動性が高いこと

(iii) 取引コストが低いこと

(iv) マーケットインパクトが小さいこと、などが挙げられます。

※基軸通貨とは国際経済取引において決済手段として用いられる通貨で、代表的なものが米ドル、ユーロ、日本円などです。

[国債運用のメリット]

(i) について、一般的に企業に比べ国はデフォルト(債務不履行)しにくく、特に基軸通貨国の国債や自国通貨建ての国債は基本的にデフォルトの心配をしなくてよいと言えます。

(ii) のように、国債は流通量が多く常に取引されているため、いつでも売買可能です(流動性が高い)。このため自分の好きなタイミングで投資を行うことができます。

(iii) について、売り手が市場から債券を仕入れる際の買値(ビット)と売値(オファー)の差(スプレッド)が国債取引においては小さく、国債は他の金融商品と比べて低いコストで売買することが可能です。

(iv) について、マーケットインパクトとは売買取引が行われた影響による価格の振れ幅を指します。国債は残高が非常に多いため、数十億円程度の取引ではほとんど時価への影響がなく、仮に多額の取引が行われ価格が変動したとしても、取引量が多いためその影響は長続きしにくくなっています。したがって国債は概ね市場のコンセンサスに沿って価格が形成されやすく、市場価格を信用して取引を行うことができます。

[国債運用のデメリット]

一方でデメリットとしては、上記のようにリスクが小さい分、利回りが相対的に低いことが、挙げられます。また、経済構造が短期間で大きく変わるようなときには、過去の経験則が成り立たず、国債の投資期間利回りが一時的に急激に落ち込むことがあります。

例えば、リーマンショック後やコロナ危機など、世界の経済活動が通常の景気サイクルとは異なる要因により大きく停滞した後には、世界の中央銀行が共同で大規模な資金供給を行いました。こうした混乱状況への対応期とその後の回復期には、歴史的に見ても著しく巨額の資金が世界市場に放出され、また中央銀行に吸収されたり、金融機関の貸出による信用創造機能が一時的に不完全になったりと、それ以外の期間で長年にわたり観測されてきた経験則で説明できないような、市場特性の大きな変化が生じました。

国内債券のリスクと費用について

国内債券の取引にかかるリスク

債券は、債券の価格が市場の金利水準の変化に対応して変動するため、償還前に換金すると損失が生じるおそれがあります。また、債券を発行する組織(発行体)が債務返済不能状態に陥った場合、元本や利子の支払いが滞ったり、不能となったりすることがあります。

国内債券の取引にかかる費用

国内債券を購入する場合は、購入対価のみお支払いいただきます(手数料相当分が購入対価に含まれます。委託手数料はかかりません)。

外国債券のリスクと費用について

外国債券の取引にかかるリスク

債券は、債券の価格が市場の金利水準の変化に対応して変動するため、償還前に換金すると損失が生じるおそれがあります。また、債券を発行する組織(発行体)が債務返済不能状態に陥った場合、元本や利子の支払いが滞ったり、不能となったりすることがあります。外国債券(外貨建て債券)は為替相場の変動等により円ベースでの損失(為替差損)が生じたり、債券を発行する組織(発行体)が所属する国や地域、取引がおこなわれる通貨を発行している国や地域の政治・経済・社会情勢に大きな影響を受けたりするおそれがあります。

外国債券の取引にかかる費用

外国債券を購入する場合は、購入対価のみお支払いいただきます(手数料相当分が購入対価に含まれます。委託手数料はかかりません)。また、円貨から購入する場合は、債券の発行通貨に為替交換する費用が生じます。この費用は債券の発行通貨によって異なります。

商号等 5バリューアセット株式会社/金融商品仲介業者 近畿財務局長(金仲)第437号