本記事では、米国の主要有線・無線通信事業者のひとつ、AT&T Inc(以下、AT&T)の事業概要や米国の無線通信市場を取り上げます。

AT&Tなど大手3社は米国全域の無線通信サービス市場を寡占しており、他企業の新規参入には大きなハードルがあります。よって、AT&Tの事業モデルは、他の自由競争下にある業態に比べ、長期間に渡り安定的に守られやすく、債券の長期保有を考える場合などにも安心感があります。

内容は5VAアナリスト・レポート「AT&T(AT&T Inc)の事業概要と同社のクレジットの評価」(5バリューアセット チーフ・インベストメント・ストラテジスト 上田祐介、2023年12月23日)をベースに、企業のビジネス・モデルや世界市場の特徴にフォーカスした内容です。

アナリスト・レポート本編では、AT&Tの財務傾向、投資の観点などの詳細データを掲載してありますので、興味・関心を持たれた方はぜひそちらもご参照ください。

※閲覧には無料の会員登録が必要になります

AT&Tの事業概要

AT&Tは、有線・無線通信の回線提供による電話サービスやデータ通信サービス等を提供する広域通信事業者で、米国の主要通信会社では最も長い歴史を有しています。

同社の売上高が最も大きい通信事業のうち、7割近くを占めるモバイル(無線)通信の回線数では3番目の米国国内シェアに転落しました一方、有線回線では最大シェアを有しており、米国で極めて重要な公共インフラを提供する巨大で公益性の高い民間企業といえます。

次に、AT&Tの事業別の構造につい確認してみましょう。同社の会計における事業セグメントは、下記の3つに分類されています。

以下では、売上高が極めて大きい1)の通信事業について、詳細に確認していきます。

① 事業セグメント別売上高推移

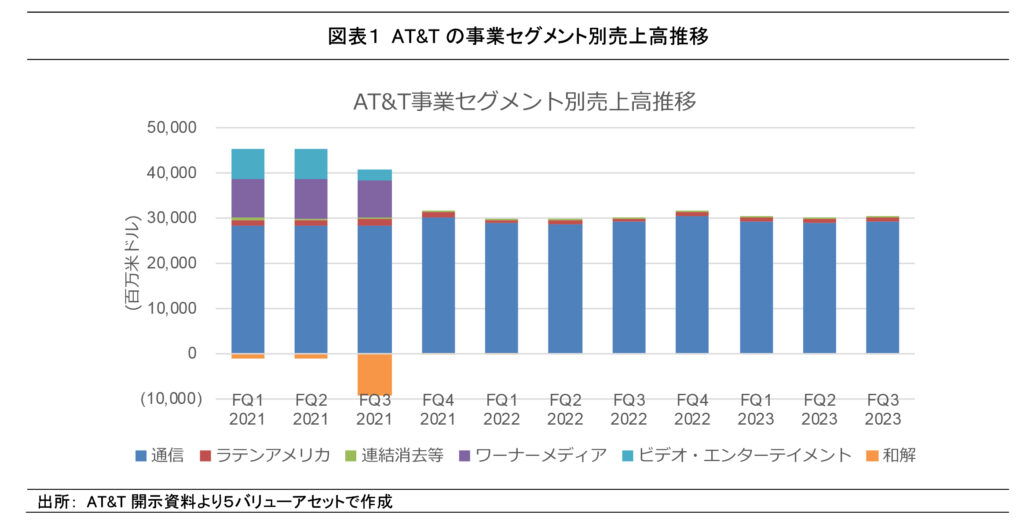

以下の図表1では、AT&Tの事業セグメント別売上高の推移を示しました。

AT&Tでは、2018年に当時約850億ドルをかけてワーナーメディア社(Warner Media)を買収しました。しかし、同社の音楽・映像資産などを用いたコンテンツ戦略は、独自の差別化サービスとして通信事業とのシナジーを充分に生むことができませんでした。この結果、同事業はFY2022Q1~Q2にかけてディスカバリーとの合弁子会社に、事業分離(スピンオフ)を実施しました。(AT&Tの受取額は約430億ドル)。また、同年2月にはAT&Tは2014年に485億ドルで買収した衛星放送のDIRECTVも163億ドルでスピンオフするなど、本業である通信事業以外の事業を整理し、本業に回帰した状況にあります。

この結果、FY2022以降の売上高が減少しましたが、FY2022Q1以降は通信事業を中心に安定的な売上高を維持しています。またラテンアメリカ事業は相対的に小さく(3.2%)、大半が米国を対象とした通信事業(96.3%)が占めていることが確認できます(図表1)。

AT&Tの通信事業は、さらに3分野に分けることができます。

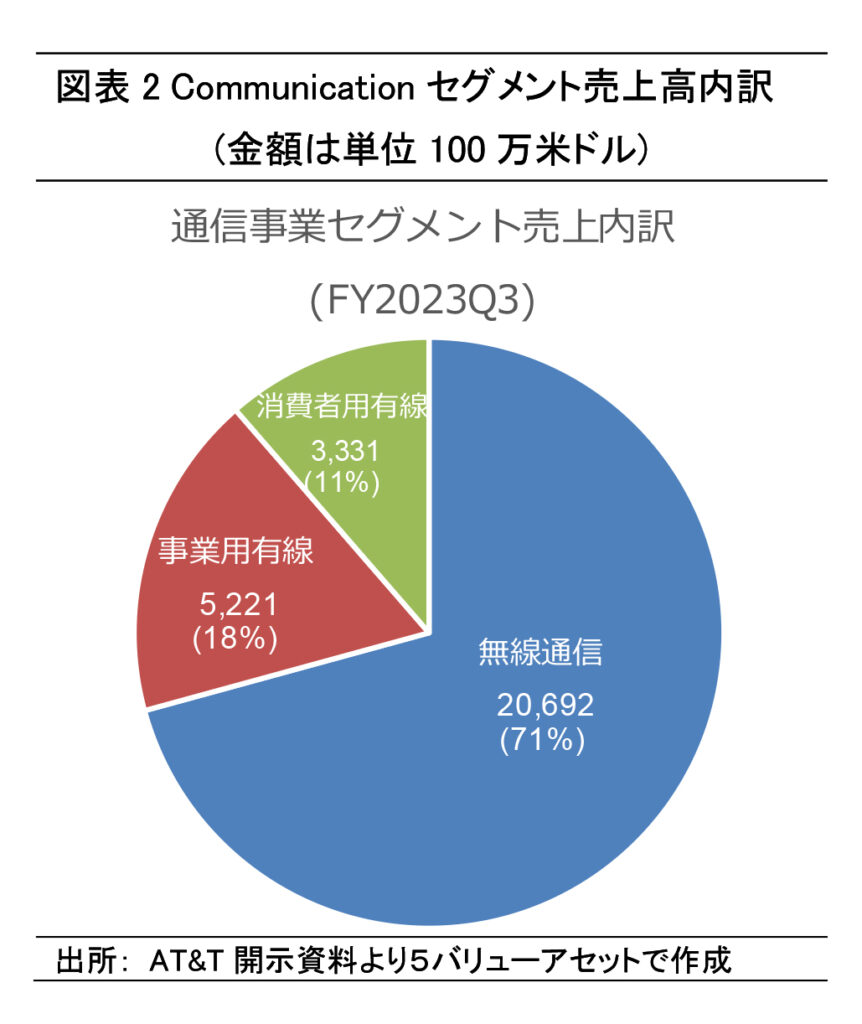

以下の図表2には、FY2023Q3における通信セグメント内のより詳細な売上高とその構成比を示しました。また、以下には直近四半期における各業務分野別のビジネスの状況も合わせて示しました。

【モバイル通信】 売上高構成比:70.8%、207億ドル(前年比+2.0%)

前四半期(FY2023 Q2)から売上高が+1.8%の増収。これによりEBITDAも前年同期比+7.6%増の89億ドルに。

【事業用有線】 売上高構成比:17.9%、52億ドル(前年比-7.9%)

前四半期(FY2023 Q2)からは58万米ドルの減収。一回限りのアクセス費用に係る収益等が影響。EBITDAも前年同期比-13.7%の17億ドルに。

【消費者用有線】 売上高構成比:11.4%、33億ドル(前年比+4.6%)。

光ファイバーの広告宣伝を通じて、過去三年間で340万契約の獲得に成功、銅線ネットワーク回線数を上回った。光ファイバー回線のARPUは前年同期比で+8%増加の68.2米ドルに。消費者用有線のEBITDAも前年同期比+9.4%増の10億ドルに。

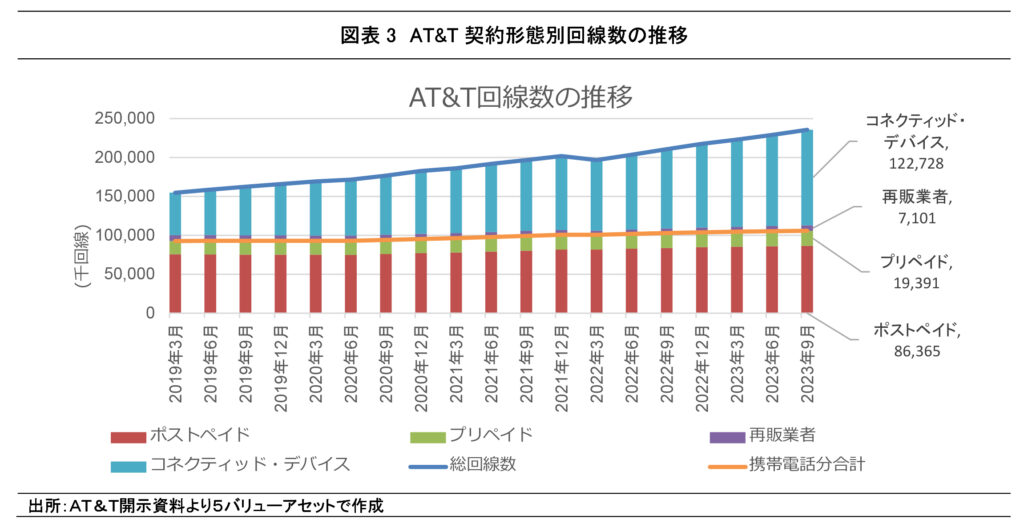

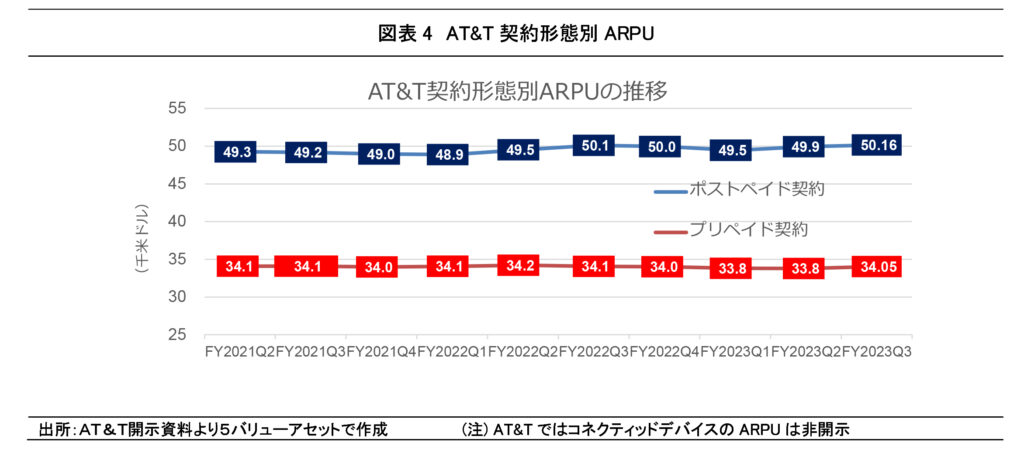

AT&Tの事業は通信規格の世代交代の都度、巨額な設備投資が発生するモバイル通信事業に大きく依存しています。しかし、同社では安定した利益を創出し続けており、過去からの同社の回線契約数も10年間にわたり継続的な増加傾向を続けています。また、ARPU(加入者一人当たりの売上高)も維持し続けています。このことから、同社では回線数の成長に伴い売上も純増しやすく、同社のビジネス・モデルが、携帯電話の通信規格の世代交代を経てもなお、長期間に渡り、非常に安定していたことを示していると弊社では考えております(図表3、4)。

また、これまでEBITDAへの寄与が小さかった消費者向け有線事業でも、改善が進みつつあります。これまでの銅線に代わり、光ファイバー回線が導入された契約では顧客単価の上昇傾向が顕著であり、回線の置き替えが進めば今後に安定的な利益の創出が期待できます。5G及び光ファイバー導入前のアメリカ一般住宅への通信回線は、主にケーブルテレビ回線に付随したADSL等古い世代の規格で提供されていましたが、それでもAT&Tの銅線による固定通信回線よりは高速であったため、AT&Tの固定回線は低付加価値の音声電話サービスが主体でした。しかし、5Gモバイル等の回線に置き換えると、ケーブルテレビ回線よりもはるかに高速で高品質なデータ通信が提供可能となります。ケーブルテレビの高額な視聴料を安価なストリーミングサービスに置き換えるメリットと、通信の高速化の両メリットがありながら、固定通信費の総額は安くなる傾向があります。こうした消費者の契約切り替えトレンドは、アメリカの消費者の間では「コードカット(高額なケーブルテレビ契約を解除しモバイルに切り替える)」と呼ばれており、社会的にも一定のトレンドとなっています。

② 回線契約形態別売上高の傾向

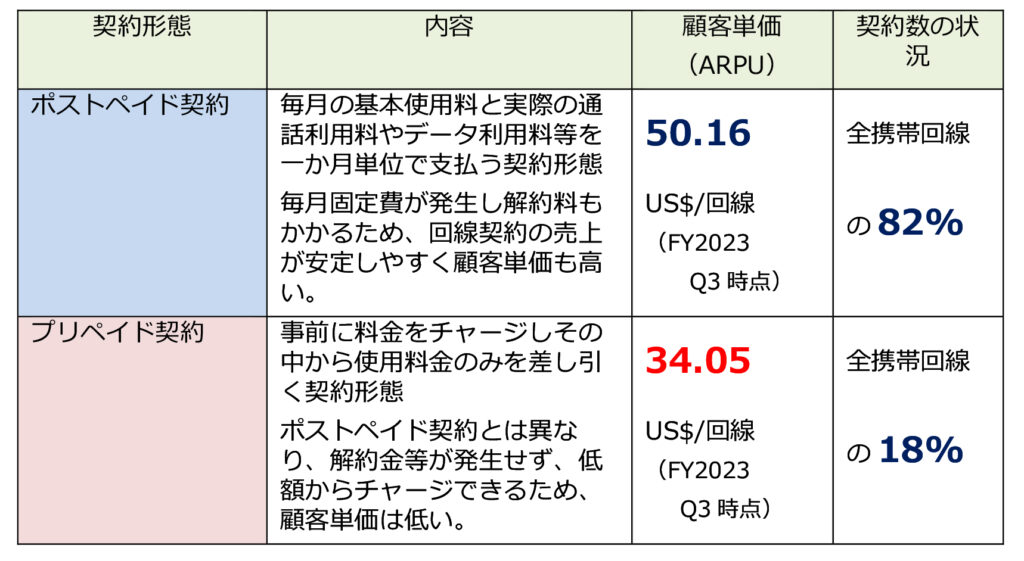

一般に携帯通信事業ではポストペイド契約とプリペイド契約の2つの契約形態があります。

以下の図表3にはAT&T契約形態別回線数の推移を、図表4にはAT&Tの契約形態別に加入者一人あたりの月間平均収入(ARPU;Average Revenue per Unitの略)の推移を示しました。

同図表から、AT&Tの契約形態別回線数の特徴と傾向として下記が読み取れます。

・AT&T契約の総回線数の8割以上が安定性・収益性の高いポストペイド契約。

・過去十年間でポストペイド契約数とプリペイド契約数はともに増加傾向。

・ARPU(加入者一人当たりの月間平均収入)はFY2023 Q3にかけて若干の上昇。

・プリペイド契約では、子会社Cricket Wireless(低価格ブランド)によってFY2022Q2に+12.3万契約を獲得していた。

米国の通信事業市場の概要

ここでは、米国のモバイル通信市場の特性と、なぜAT&T等の米国無線通信事業会社のビジネス・モデルが今後も長期に渡り安定的に維持されやすいのか、確認しましょう。

① 米国無線通信の市場シェアの状況と過去10年間に推移

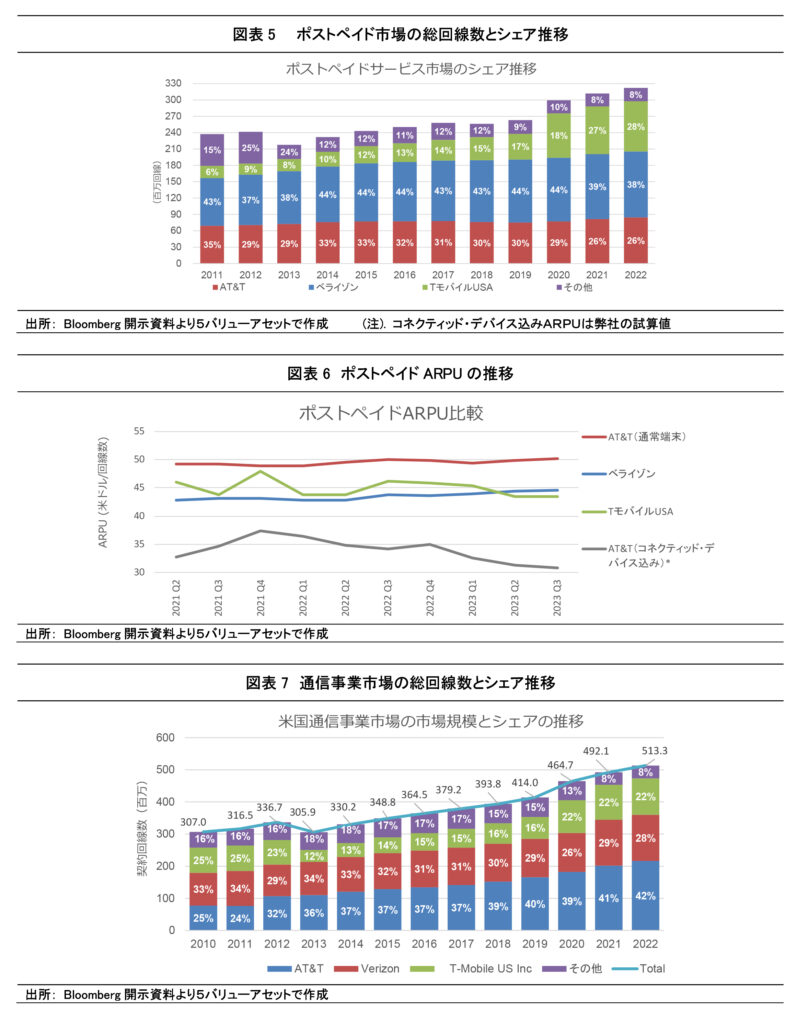

AT&Tは非常に長い歴史を持つ通信会社ですが、近年では米国内における市場シェア(回線数ベース)を最も落としている通信会社ともなっています。こうした市場シェアの大きな変化が生ずるきっかけは、4Gから5Gへの通信規格の進化などのタイミングと、これに伴う変化初期における設備投資やマーケティング等の経営戦略でした。

過去(2011年頃)には、米国連邦通信委員会(FCC ; Federal Communication Commission)が、米国内の高価格帯サービスをAT&Tとベライゾンで、低価格サービス帯をスプリントとTモバイルUSAで分け合うことで、異なるサービスそれぞれにおける価格競争を促した時期もありました。しかし、スマホや高速ネットサービスが浸透する中で高価格帯と低価格帯のサービス格差が縮まり、市場の様相は一転しました。

主力のポストペイドサービス市場では、スプリントを買収したTモバイルが積極的な低価格攻勢でシェアを上げた一方で、総合サービスによるブランド価値を重視したAT&Tでは、結果として衛星通信やコンテンツ企業の買収と譲渡などで世代移行期における十分な資金を伴った投資タイミングを逸し、回線数でTモバイルよりも大幅にシェアを落とし、大手の中で3位の26%までシェアが低下しました(図表5)。ただし、AT&Tは高品質回線を志向しており、3社の中で最も月間平均収入(ARPU)を高く維持しています(図表6)。このことはAT&Tの価格競争よりもブランド維持を志向した経営戦略が機能している、とみることもできます。(比較対象の他社については前述のコネクティッド・デバイスの影響も一部に存在し得る点に注意)。

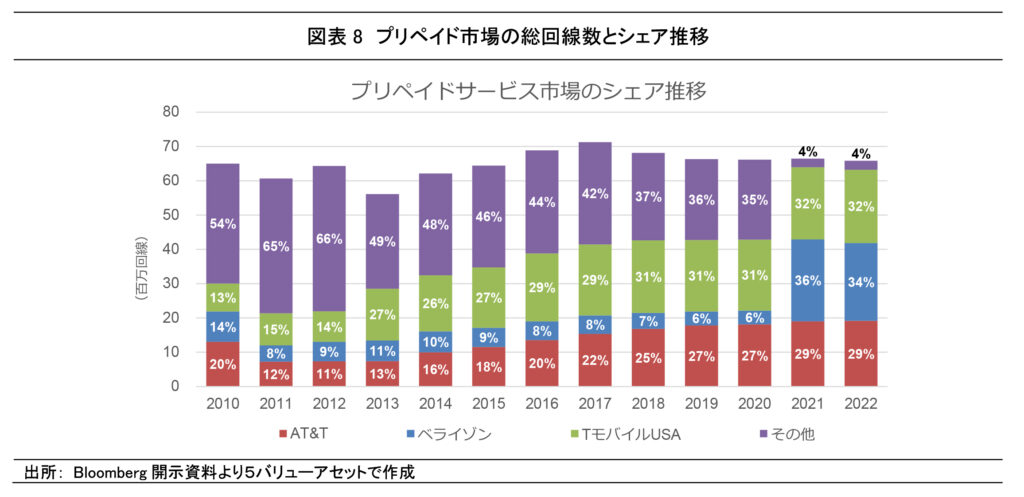

一方、低価格帯のプリペイド市場では、2010年代にはTモバイルUSAが他の大手2社より高いシェアを持っていましたが、ベライゾンもM&Aにより多くの回線を積み増し、3社が近い水準でシェアを分け合う状況となりました。ただし、こちらでもAT&Tのシェアは29%で大手3社の中で3位に留まっています。

② 通信帯域のオークション制度

電波の周波数帯域は限られた公共資産であり、日本以外の多くの国では、携帯電話事業者は、政府が開催する帯域(バンド)オークションにおいて、各地域における一定の周波数帯域の使用権を獲得する必要があります。米国は所得水準も高いが国土も広く、同国内で広域に均質なサービスを提供するための通信帯域の確保は、非常に高額になる傾向があります。

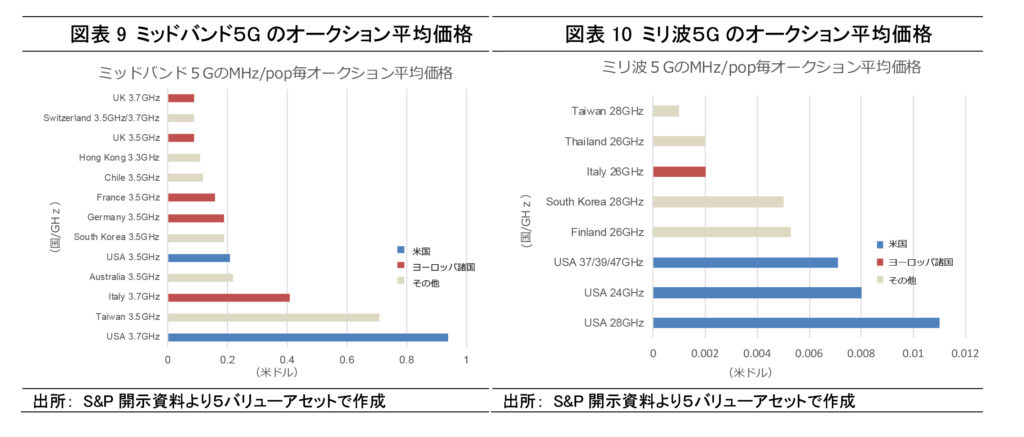

以下の図表9、10には米国と他国における帯域オークションにおける平均落札価格を比較しました(同図表は人口あたりの周波数帯の落札単価を示しています)。ミッドバンドとミリ波のいずれのオークションにおいても、欧州やその他の地域に比べ、米国の平均落札単価は2倍~5倍程度と非常に高額の平均落札価額となっています。

米国の広大な人口を考えて、上記の平均落札単価に対象地域の人口を乗ずることで想定される、全米規模での5Gネットワークの展開のための周波数帯域の落札には、他国の通信会社では例を見ない巨額の取得費用を要することが分かります。こうした設備投資の結果、米無線通信大手3社では、いずれも投資額が巨額となり債務も増大することとなりました。

なお、欧州企業の周波数落札単価が米国よりも低い理由として、(i)EU域内での国家間での移動を考慮したローミング等に関する制度面での調整などに種々のコスト(時間を含む)が生じやすく、また(ii)米国に比べ歴史的な建造物が密集するなどの理由から設備の新規設置を行いにくく、これらが結果として参入障壁となり、さらに(iii)米国との個人の所得格差も考慮するとより低いコストでないと採算面から参入できない、等の理由が挙げられます。

ただ、いずれの市場においても極めて高額の設備投資を一定のサイクルで行う通信事業市場は、コスト面からも規制面からも参入障壁が極めて高い業種であり、新規の事業者が参入することは容易ではありません。実際、過去にソフトバンク・グループが米国のスプリントを買収し、さらにTモバイルとの合併を図った際にはFCCにより認可が下りませんでした。一方で、同市場からの撤退を決めたソフトバンク・グループがTモバイルにスプリント事業を譲渡した場合にはこれが認められるなど、国家の重要インフラである通信事業には経済的合理性だけで新規参入はできず、既存の大手企業が制度的に守られたケースも存在します。

以上の点から、米国全域で無線通信サービスを展開するAT&Tなど大手3社が寡占する同国市場において、新規の参入を行うには巨額の資金だけではなく米国内で一定の政治力や監督官庁の信認を背景とする規制上の認可を得る必要があります。よって、既存大手の事業モデルは、他の自由競争下にある業態に比べ、長期に渡り安定的に守られやすい、と弊社では考えています。

レポート本編では、AT&Tの財務状況、信用格付け、社債の投資評価など、本記事では省略した詳細な情報を記載しておりますので、よろしければご覧ください。

▽無線通信事業の関連記事

・欧州の無線通信市場とボーダフォン

・米ドル建社債投資の始め方・選び方(2)~無線通信業界を例に~

・ベライゾン・コミニュケーションズの事業概要と米国の通信事業

・

弊社HPではレポート、価格表、解説動画など、多数のリサーチコンテンツを公開しております。こちらも合わせてご覧いただければ幸いです。

※閲覧には無料の会員登録が必要になります