このシリーズでは、一般的な債券の知識に加え、2023年の市場環境を踏まえた債券投資の考え方をQ&A方式でお伝えしています。主な投資対象の債券として想定しているのは、低金利の円建て債ではなく、相対的に高金利の外貨建て債であり、これらを活用した運用の考え方をお伝えしています。

Q25. 信用(クレジット)スプレッドとは?

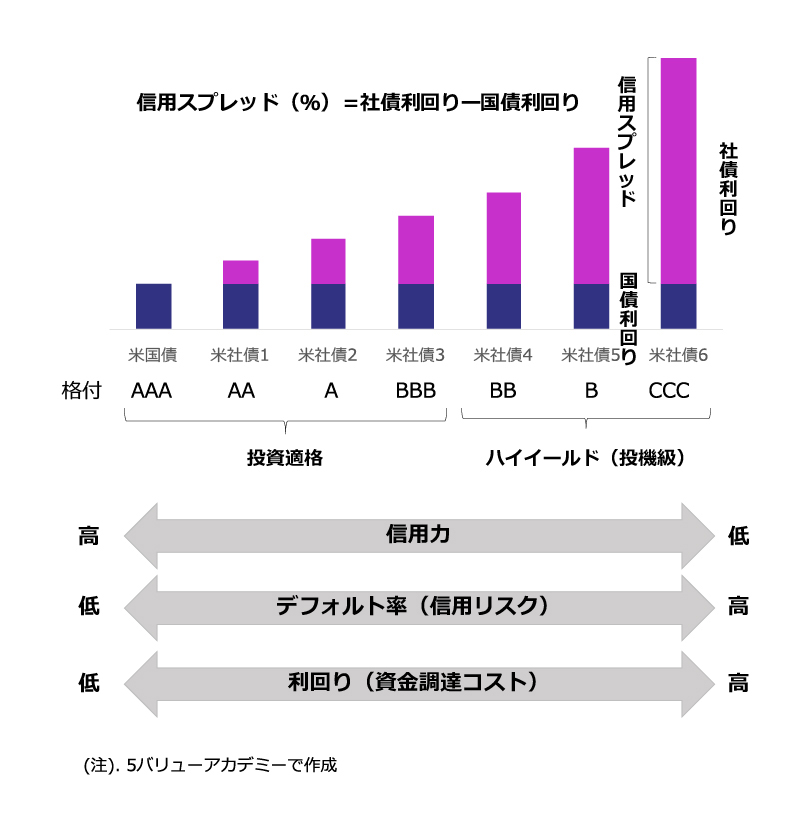

米国債や日本国債は信用リスクがない上、流動性が高く取引コストも低い一方で、社債には信用格付けに応じたデフォルトリスク※が存在し、発行額が少ないため流動性は低くなってしまいます。このため、原則的には国債と同じ利回りでは、社債を購入する投資家は存在しません。

※デフォルトとはクレジット債(社債)への投資において、法的な義務がある元金または利金の支払いが行われないことです。デフォルトが発生する潜在リスクのことをデフォルトリスクと呼びます(詳しくは「クレジット債とは?」をご覧ください)。

このため種々のリスクに応じて、リスク・プレミアムとしての超過利回りを要求されます。こうした、国債に対する超過利回りを「信用(クレジット)スプレッド」と呼びます。信用スプレッドは下記の式によって表されます。

信用スプレッド(利回り格差)=(社債利回り)-(同一年限の国債利回り)

Q26. 格付けが同じならリスクも同じなの?

信用格付が同じでも、必ずしも同等の信用リスクを表しているとは限りません。実際には、さまざまな理由で同じ格付けでも全く異なる信用リスクが生じてしまう場合があります。このため、信用格付だけを見てクレジット債投資の是非を判断するのではなく、市場環境や債券の利回り・信用スプレッドを加味した総合的な投資評価を行う必要があります。

中でもクレジット・サイクルと呼ばれる市場全体での信用リスクの増減については、十分に配慮しておく必要があります。

① 時期による格付けと本当の信用リスクの差異

市場全体が平常時から危機的状況に陥ったとしても、その前後で信用格付は見直されないケースがこれまでも観測されています。信用格付けはあくまで銘柄間の相対的な信用リスクを表していることが多く、絶対的な信用リスクを表しているわけではないからです。

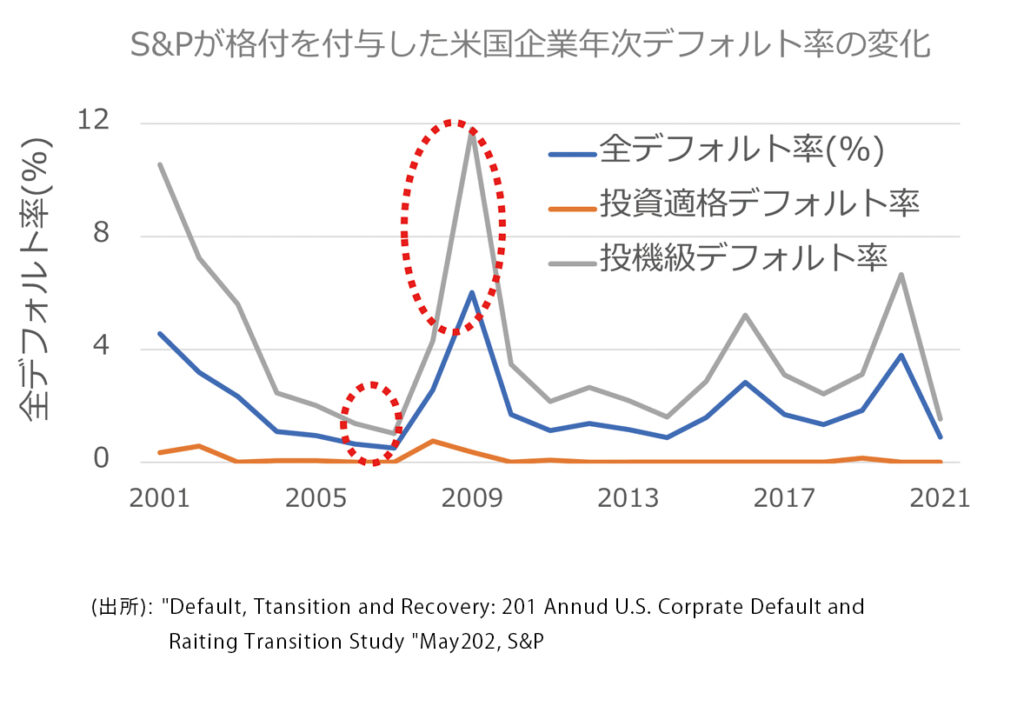

このため、大規模な金融危機の前後では観測した年により、同じ信用格付けに対し実際に観測されるデフォルト率が大きく異なることがあります。例として下図の表の年次デフォルト率(S&P)の推移を見てみますと、リーマンショック(2008-2009)の前後ではデフォルト率に10倍以上の差が生じていたことがわかります。また、信用リスクは10~20年毎に高まることがあります。こうした周期的に生じるデフォルトリスクの増減を「クレジット・サイクル」と呼びます。

②. 地域による格付けと本当の信用リスクの差異

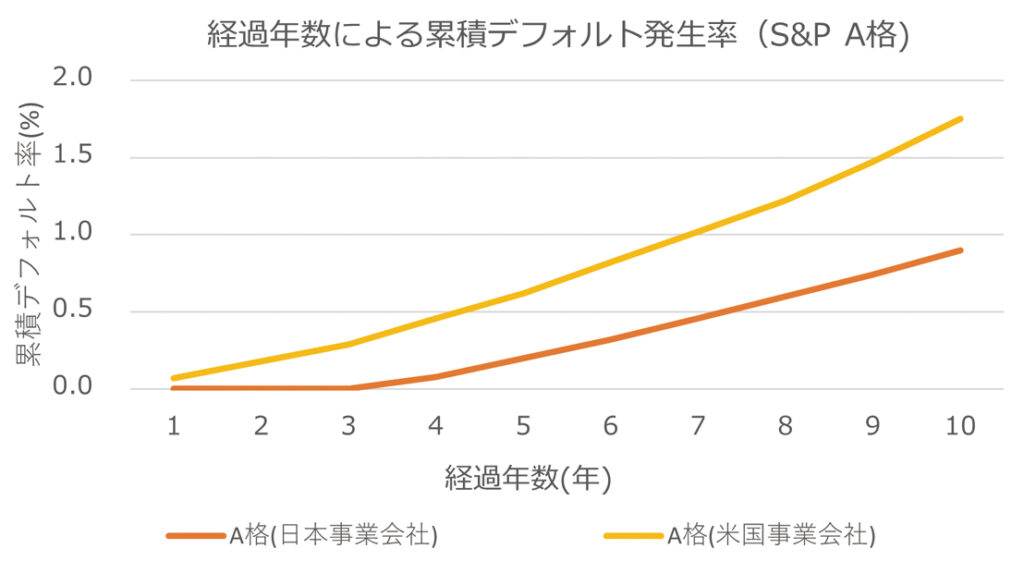

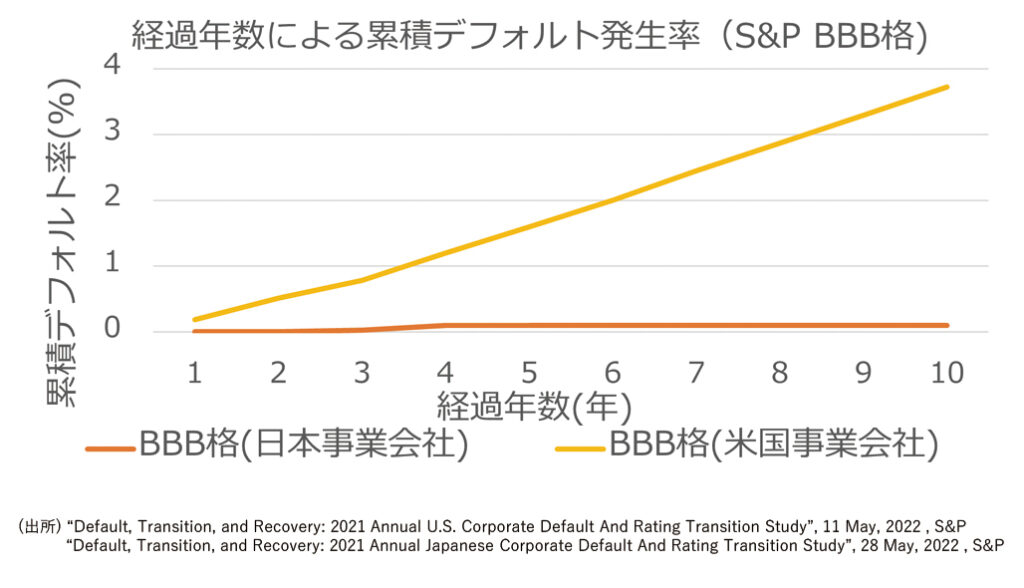

同じ格付け機関による同一の格付けであっても、地域によってデフォルト発生率が大きく異なることがあります。例として、下図はS&P格付における同一格付の日本事業会社と米国事業会社のデフォルト発生率を比較しました。

同図が示す通り、同一格付では明らかに米国事業会社のデフォルト率の方が日本事業会社に比べて高く、相対的に日本事業会社の方が厳しめに評価されている傾向が観測できます。このようにS&Pなどの外資系格付機関の実績平均デフォルト率を指標とすれば、日本企業向け格付けでは相対的に低く(格付けの過小評価)、米国企業への格付けでは相対的に高く(格付けの過大評価)になりやすい傾向があります。

Q27. 異なる格付け、どれが正しいの?

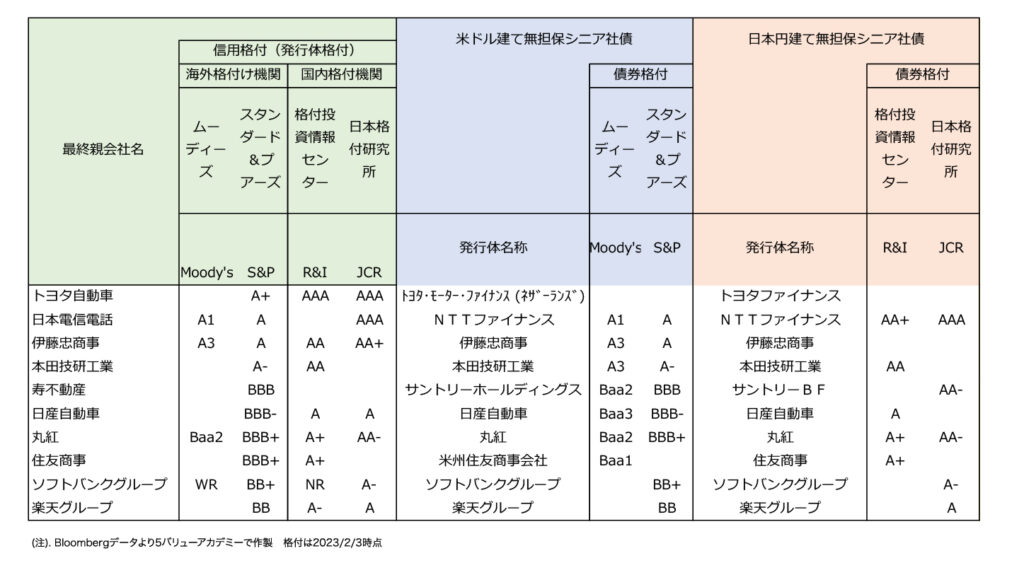

同一の企業グループであっても、格付会社によって大きく格付けが異なるケースが存在します。例として日本企業の格付(下表)を確認してみますと、トヨタ自動車は国内格付機関からは最高評価であるAAAを付与されているにも関わらず、S&PはA+と異なった格付けが付与されております。同様のケースはほかにも様々な企業で観測されており、中には6ノッチ以上の差異が存在することもあります。このため楽天グループやソフトバンクのように、格付機関によって投資の判断基準として大変重要な指標である投資適格・投機級の分類までも異なってしまうケースも存在します。

しかしながら同一企業のデフォルト確率は同時に1つしか存在せず、実際はどちらかの格付に寄っている、もしくはその間であるかもしれません。そのため格付会社それぞれのスタンスの違いを理解した上で、その企業のリスクを見定めていく必要があります。

一般に、企業は資金の借入れを継続できる限り、資金不足による倒産には至りにくいです。日本では個人等の保有する金融資産のうち銀行預金が占める比率が多く、国内の金融機関の数や資金量も非常に多くなっています。このため、国内で投資適格の格付けを得ていると、日本国内で円建ての資金を借り入れることは他地域よりも容易です。

一方、アメリカでは個人等の資金は預金よりも信託などで保有されやすく、銀行の資金量が過度に余剰なわけではありません。また金融機関と借入先企業との関係はもう少しドライで、業績が悪くなり債務が著しく劣化し格付けが大幅に引き下げられると、銀行などの金融機関は追い貸しに応じにくくなり、こうした企業は資金不足で倒産リスクが高まります。よって、格付けが大幅に異なるときには、その企業が実際に追加資金の借入れをできるかどうか、という観点でどちらの格付けがより適切かを判断することも、一つの切り口となります。

国内債券のリスクと費用について

外国債券の取引にかかるリスク

債券は、債券の価格が市場の金利水準の変化に対応して変動するため、償還前に換金すると損失が生じるおそれがあります。また、債券を発行する組織(発行体)が債務返済不能状態に陥った場合、元本や利子の支払いが滞ったり、不能となったりすることがあります。

国内債券の取引にかかる費用

国内債券を購入する場合は、購入対価のみお支払いいただきます(手数料相当分が購入対価に含まれます。委託手数料はかかりません)。

外国債券のリスクと費用について

外国債券の取引にかかるリスク

債券は、債券の価格が市場の金利水準の変化に対応して変動するため、償還前に換金すると損失が生じるおそれがあります。また、債券を発行する組織(発行体)が債務返済不能状態に陥った場合、元本や利子の支払いが滞ったり、不能となったりすることがあります。外国債券(外貨建て債券)は為替相場の変動等により円ベースでの損失(為替差損)が生じたり、債券を発行する組織(発行体)が所属する国や地域、取引がおこなわれる通貨を発行している国や地域の政治・経済・社会情勢に大きな影響を受けたりするおそれがあります。

外国債券の取引にかかる費用

外国債券を購入する場合は、購入対価のみお支払いいただきます(手数料相当分が購入対価に含まれます。委託手数料はかかりません)。また、円貨から購入する場合は、債券の発行通貨に為替交換する費用が生じます。この費用は債券の発行通貨によって異なります。

商号等 5バリューアセット株式会社/金融商品仲介業者 近畿財務局長(金仲)第437号