本記事ではAnheuser-Busch InBev N.V. (以下、ABインベブ)の、FY2023の通期決算(ABインベブは12月末決算)を元に、ABインベブの経営状況や主要商品市場の現状を確認します。なお、本レポートでは、損益計算書の値は2024年5月9日公表の2024年度第一四半期までの決算を参照しています。

アナリスト・レポート本編ではインベブの財務状況、信用格付け、投資評価などの詳細データを掲載してありますので、興味・関心を持たれた方はぜひそちらもご参照ください。

※閲覧には無料の会員登録が必要になります

ABインベブの事業概要

ABインベブ(Anheuser-Busch InBev)は、ベルギー・ルーヴェンに本拠を置き、ビールを中心にアルコール飲料及びノンアルコール飲料の製造・販売を行う酒類メーカーで、200以上のビールブランドのポートフォリオを有する世界的な酒造会社です。同社は、北米事業、中米事業、南米事業、EMEA事業、APAC事業、グローバル輸出・持株事業の7つの地域セグメントで事業を展開し、主要なビールのブランドとして、「Budweiser」、「Corona Extra」、「Goose Island」、「Stella Artois」、「MODELO」等を展開しています。その他のノンアルコール飲料等の非ビール製品は、「Cutwater」のようなハードセルツァーや「Master of Malt」のようなスピリッツまで幅広い商品展開を行っています。

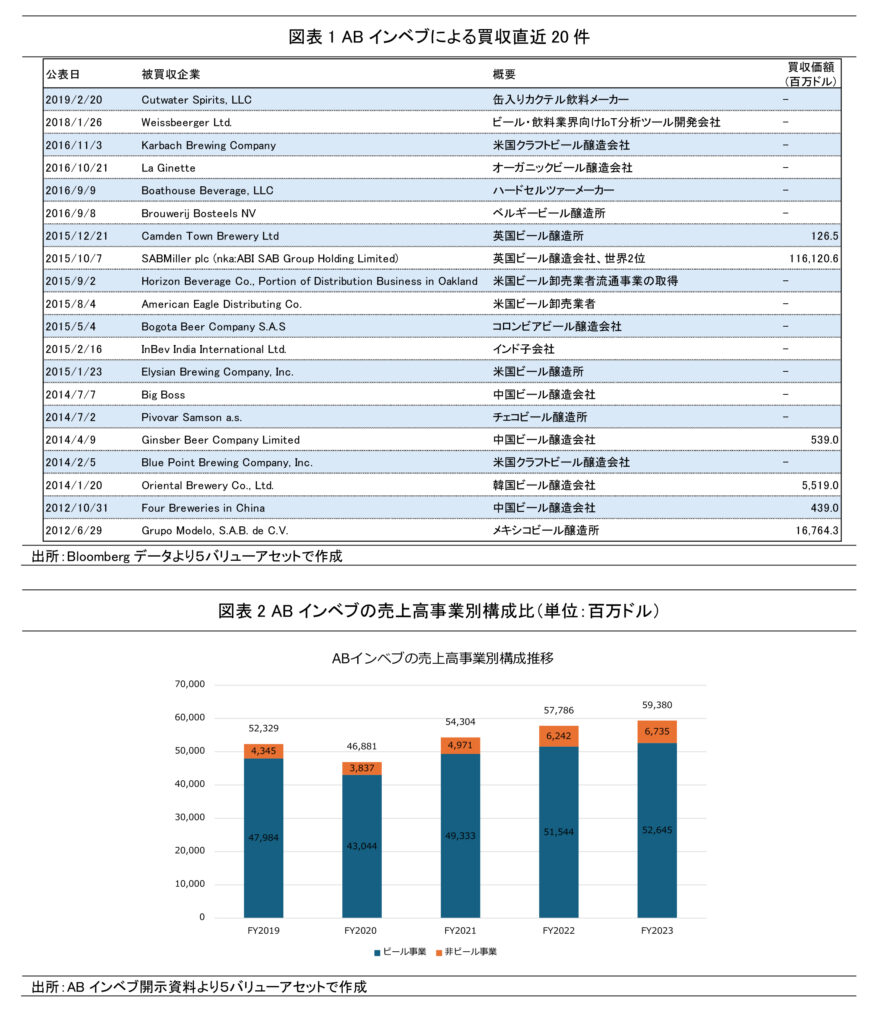

ABインベブの特徴的な点として、積極的なボルトオン買収による事業の拡大を続けてきたことがあげられます。図表1には、ABインベブによる直近の買収20案件を示しました。象徴的な案件として、2015年10月に公表された、当時ビール市場において世界2位の数量シェアのSAB Millerを1,161.2億ドルで買収した案件が挙げられます。この買収の結果、ABインベブは、世界のビール市場の数量シェアで約4分の1を占める世界最大のビール会社となりました。

ABインベブは本件のような買収を世界中で行うことでブランドを獲得し、ビール市場でのグローバルシェアを伸ばし高い競争力を発揮すると同時に、生産拠点や物流拠点の集約等による経費削減などの効果を得ることで、「規模の経済」による圧倒的な収益性を実現しています(図表7参照)。なお、世界的なビール業界の再編は、おおむね2010年代に完了しており、今後は新たな業態参入などが無い限り、今後M&Aの頻度は低下しやすい状況にあります。

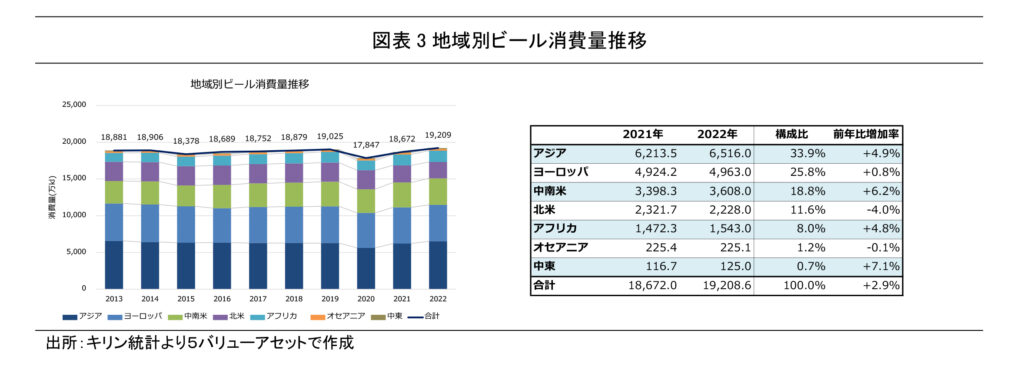

図表2には、ABインベブの売上高の事業別構成比の推移を示しました。FY2023の売上高のうち、ビール事業の売上高構成比は88.7%と大半を占めていますが、同割合が91.7%であったFY2019からみればビール事業の構成比は徐々に減少を続けています。これは、同社が非ビール事業による売上を伸ばしていることに起因します。

ABインベブは、近年変化するアルコール飲料の消費動向を踏まえ、RTD飲料やノンアルコール飲料市場への参入を進めており、事業ポートフォリオの変化が進められています。

世界のビール市場とABインベブの市場シェアの状況

世界のビール市場の状況

前述の通り、ABインベブの売上高のほとんどはビール事業であり、世界各国において事業を展開しています。ここでは、グローバルのビール市場と、その成長性に関する現状を確認し、併せてABインベブのビール市場におけるポジショニングや競争下における差別化状況について確認します。

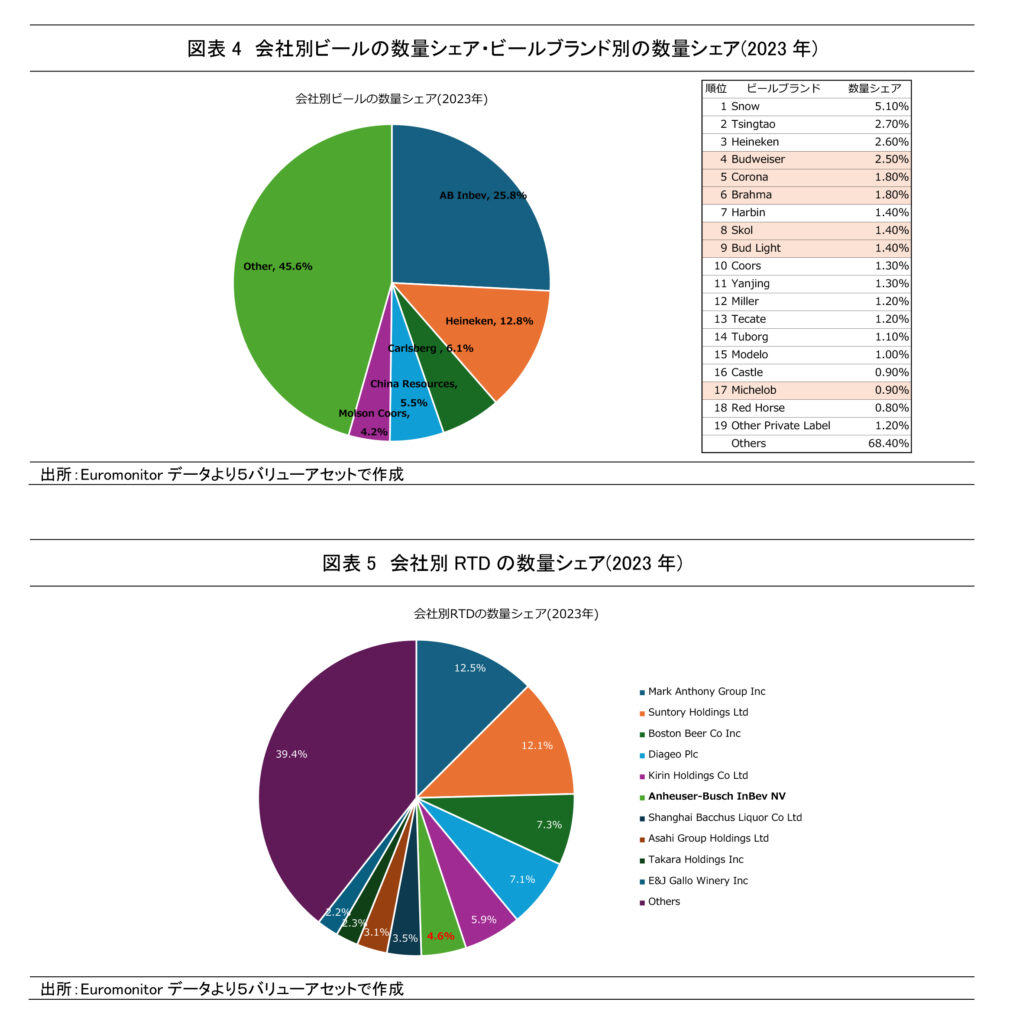

図表3には地域別ビール消費量推移を示しました。キリンの統計(1)によれば、2022年における世界のビール総消費量は約1億9,120万キロリットルとなり、前年(2021年)比で+2.9%増加しています。2019年と比較すると+0.94%の増加であり、コロナ禍からの回復傾向がみられます。

(1)「2022年世界主要国のビール消費量」 , キリンホールディングス, 2023/12/12

地域別で見ると、2022年におけるビールの総消費量が最も多いのはアジアで、世界の消費量の33.9%を占め、次いでヨーロッパが25.8%、中南米が11.8%を占めています。2022年において対前年(2021年)比で増減率が相対的に大きかったのは中東で、+7.1%の増加でした。次いで中南米が+6.2%、アジアが+4.9%、アフリカが+4.8%の増加でした。国別でみると、ベトナム(+27.0%)、インド(+21.6%)、メキシコ(+14.5%)、イタリア(+11.8%)、フィリピン(11.4%)の国で消費量が著しいく増加しています(カッコ内は前年比増加率)。このように、ビールの消費量の増加が大きく成長しているのは主として新興国であり、これらの国の経済状況の改善や、GDPの成長による消費者一人当たりの可処分所得の向上が、ビール業界の成長に大きく寄与していることがわかります。

一方で、先進国の2022年の消費量は、対前年(2021年)比でアメリカが-4.2%、イギリスが-0.4%、カナダが-2.0%、ルーマニアが-5.7%と、北米やヨーロッパのような先進国地域では、ビールの消費量はパンデミック以降も横ばい・減少の傾向が続いています。これは、あえてお酒を飲まない「ソーバーキュリアス」運動の人気の高まりなどにより、お酒を飲まない健康的なライフスタイルが浸透しつつあることなどが理由としてあげられます(ここまで図表3)。

出所:「2022年世界主要国のビール消費量」より5バリューアセットで作成

ビールメーカーにとって主力市場であった先進国を中心に、ビールの消費量が減少傾向にある中、ABインベブをはじめとする大手のビールメーカーは、(i)ビールのプレミアム化、(ii)新しい飲料カテゴリーへの拡大、(iii)ノンアルコール・低アルコール飲料への注力、という主に3つの戦略をとることで市場の変化に対応しています。

(i) ビールのプレミアム化

2021年、米国におけるアルコール飲料市場でのビールの売上シェアが数量シェアを上回り、これは消費者がビールの量よりも質を優先する志向に変化しつつあることを示唆しています。ビールのプレミアム化により、ビールメーカーは ビールをより高い価格で販売できるようになり、減少しつつある消費の影響を緩和することができます。プレミアム化は、既存ブランドのプレミアム化、クラフトビールへの投資などによってなされています。ABインベブにおいては、バドワイザーやバドライトといった主力のブランドの売上が低迷する中、ショックトップ、ステラアルトワといったブランドのマーケティングへの注力や、世界最大のクラフトビール会社グースアイランドの買収によるブランドの拡充などにより、プレミアムビールの売上は成長を続けています。

(ii)新しい飲料カテゴリーへの参入

新型コロナウイルスによるパンデミックの影響で、消費者の飲酒の場として、自宅での飲酒が重視されるようになると、そのまま飲める飲料(RTD飲料;Ready To Drink)の需要が高まりました。ハードセルツァーやモルトベースのカクテル飲料等のような低カロリー・低アルコールのソフトアルコール飲料が特に著しい成長しており、このようなアルコール飲料市場において、ビールメーカーは製品ポートフォリオをこの変化に対応させようとしており、ABインベブは2019年に缶入りカクテル飲料メーカーのCutwater SpiritsやBon & Viv Spiked Seltzerを買収することで、ビール以外の新しい飲料カテゴリーへの参入を進めています。

(iii)ノンアルコール・低アルコール飲料への注力

消費者は全般的にアルコールの摂取量を減らすライフスタイルが浸透したことで、アルコール飲料業界では、ノンアルコール・低アルコール飲料への注力を余儀なくされている。ビール会社においても、ノンアルコール・低アルコール飲料に注力されており、ABインベブは2025年末までに低アルコール・ノンアルコール飲料の製品ポートフォリオを世界のビール生産量の20%にまで拡大することを計画しており、バドワイザーゼロ等の低アルコール・ノンアルコール製品の提供を拡大している。

ABインベブの市場シェアの状況

図表4には、世界のビール市場における数量シェア上位10社の割合を示しました。ABインベブは数量シェアで、世界で最も高い25.8%のシェアを保持し、2位のハイネケンに大きな差をつけ、そのプレゼンスは圧倒的なものとなっています。右図には、ブランド別ビールの数量シェアの上位19製品の割合を示しました。色付けされているものはABインベブが展開するブランドであり、ABインベブのビール製品ポートフォリオの強さがうかがえます。

ブランド力が競争力に直結するビール業界において、バドワイザーやコロナなどの世界的に認知され強固な顧客ロイヤルティを有する象徴的なラベルを有するABインベブのブランド力は、これらを世界中に展開する流通ネットワークを有するスケ

ルメリットと合わせて、圧倒的な競争力を発揮します。この結果、同社は、世界最大のシェアのビール会社として、業界のトレンドをリードするイニシアチブを有しています。

一方で、先述の通り、先進国を中心にビールの消費が縮小している傾向は、先進国での売上高が多い同社にとって、潜在的な弱体化要因ともなり得ます。また、足元で拡大している非ビール飲料市場においては、同社でも新規参入を進めているものの、依然シェアは小さく、非ビール飲料市場における競争力には課題が残ります。図表5には、直近市場が拡大している代表的な非ビール飲料であるRTDの市場シェア上位10社を示した。ABインベブは数量シェアで6位となっており、現時点では上位の非ビール飲料会社と肩を並べる水準までに事業を伸ばすには、追加の販売網整備、設備投資、プロモーションや買収等の投資が必要となります。

ABインベブの業績状況

① P/Lの状況

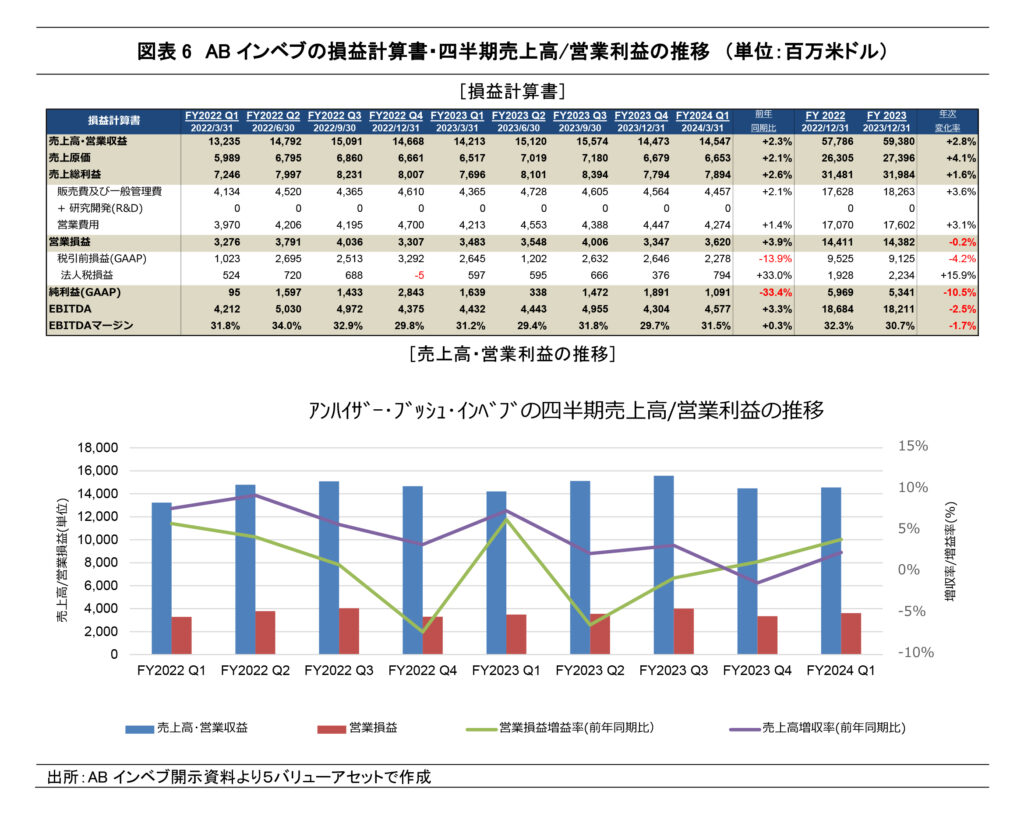

ここでは、直近までの損益計算書に基づき、ABインベブの収益力について確認します。直近四半期(FY2024 Q1)におけるABインベブの連結売上高は、前期(FY2023 Q4)比+0.5%増収、前年同期比+2.3%増収の145.5億ドルとなり、ビールのプレミアム化による価格の上昇や収益管理の取り組み等が寄与しています。通期で見ると、FY2023の連結売上高は前年(FY2022)比+2.8%増収の593.8億ドルで、同社の売上高は、新型コロナウイルスによるパンデミックの影響を受け、ビールの消費が大幅に落ち込んだことに伴いFY2020に大幅に落ち込んだものの、プレミアム化による価格上昇の寄与と販売量の増加により、以降は回復基調が続いています。なお、パンデミック以前(FY2019)の水準と比較しFY2023は、売上高が+13.4%増収、総販売量が+4.2%増加となりました。

一方、直近四半期(FY2024 Q1)におけるABインベブの連結営業利益は、前期(FY2023 Q4)比+8.2%増益、前年同期比+3.9%増益の36.2億ドルでした。トップラインの増収に加え、増収比での営業費用の圧縮により増益となりました。通期で見ると、FY2023の連結営業利益は、前年(FY2022)比-0.2%とほぼ横ばいの143.8億ドルでした。なお、トップラインは増収だったにも関らず営業利益が微減となったのは、原料となる麦芽や缶の原料のアルミニウムの価格の上昇による原価の増加や、プレミアム化に伴う販売・マーケティング費用の増加などが影響しています。パンデミックからの回復傾向にあるものの、パンデミック以前(FY2019)と比較すると、FY2023の営業利益は約9割の水準に留まっています。

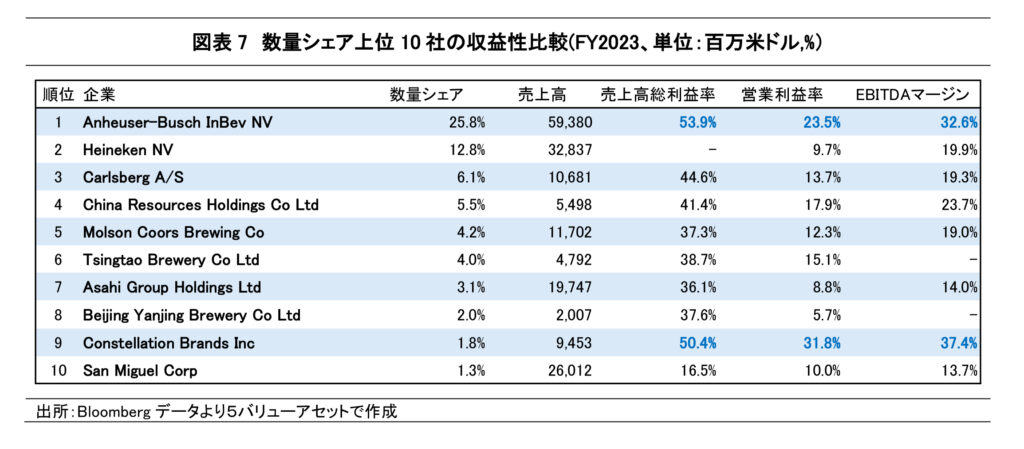

図表7では、数量シェア上位11社のFY2023における収益性の比較を示しました。同社のFY2023におけるEBITDAマージンは前年(FY2022)比-0.13ポイント悪化の32.6%であり、パンデミック以前の水準(FY2019)と比較すると-7.1ポイントの悪化となるなどEBITDAマージンは悪化が続いていることがわかります。この原因として、先述の原材料費の増加や営業費用の増加、外国為替の影響等があげられます。しかし、近年、ABインベブの収益性が悪化傾向にあるとはいっても、数量シェアが2位のHeineken N.VのEBITDAマージンが19.9%(FY2023)、3位のCarlsberg A/SのEBITDAマージンが19.3%(FY2023)であることを考えると、依然として同社の収益性は高く、ビール業界でトップクラスにあるといえます。また、粗利益率、営業利益率でみても、他社と比較して高い利益率が見てとれます。このようには、ABインベブは、世界最大規模で事業を展開することで、事業規模比の固定費を抑制し、ビール市場における圧倒的に優位となる収益性の高さを実現しています。

② ABインベブの地域セグメント別売上高・出荷量の傾向

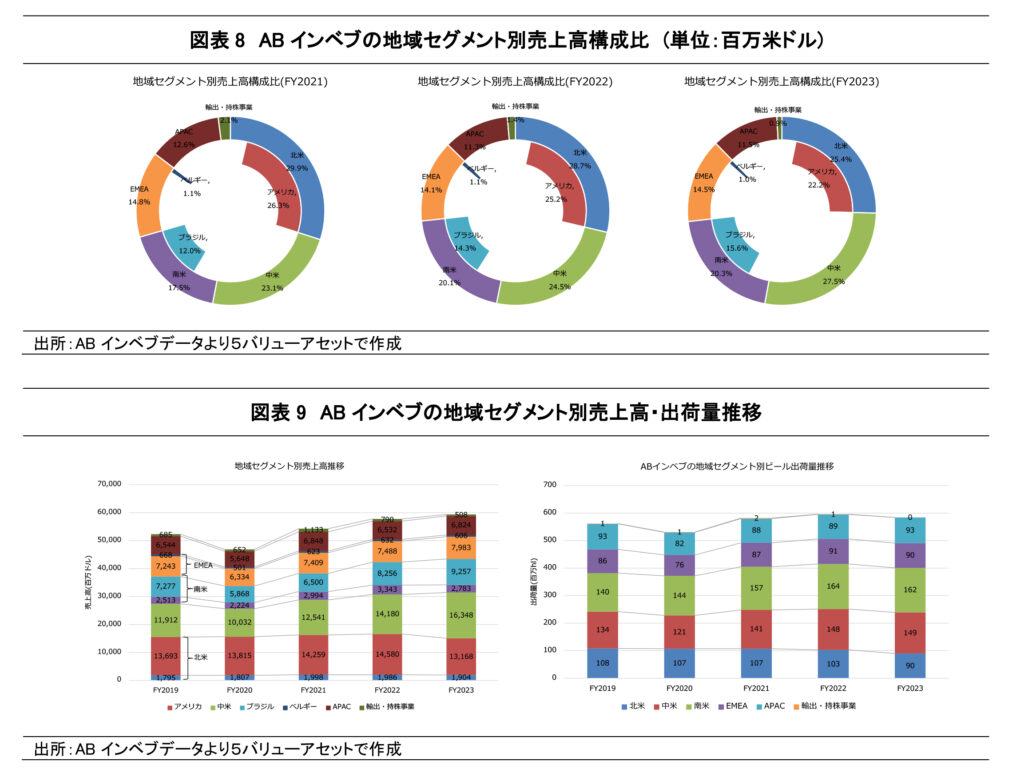

次に、ABインベブの地域別売上について確認します。図表8には、ABインベブの地域別売上高と、その構成比を示しました。ABインベブは、報告セグメントを北米(North America)、中米(Middle America)、南米(South America)、APAC、輸出・持株事業(Global Export and Holding Companies)の地域ごとに分別しています。FY2023における売上高は、中米(27.5%)、北米(25.4%)、南米(20.3%)、EMEA(14.5%)、APAC(11.5%)、輸出・持株事業(0.9%)の順に大きくなっています。前年(FY2022)比で売上高が増収となった地域は、中米(+15.3%)、南米(+3.8%)、EMEA(+5.8%)、APAC(+4.5%)の4セグメントであった。これらの地域は主にビールのプレミアム化によるビール価格の上昇が寄与し増収となりました。一方、北米は、2023年4月にバドライトの不買運動によると影響を受け減収(-9.0%)となりました。

ビールをはじめとするアルコール飲料は、季節性や天候が要因となって売上に変動が生じる可能性があります。そのため、消費動向が類似している地域・国・州等に事業展開が集中している場合、変動による影響を大きく受ける可能性が考えられます。同様に、為替や景気の変動、政治的不安定性、アルコール飲料への規制等の事業リスクが高い地域への集中も影響を大きく被ります。これらの影響を抑えるためには、事業展開を地理的に分散する必要があります。ABインベブはFY2023における売上高のうち北米が25.4%、中米が27.5%と占める割合が大きいものの、30%を超える集中した地域はなく、事業展開の地理的には分散されています。ただし、北米の売上高のうち、約9割を米国(全体の22.2%)が、南米の売上高のうち約8割をブラジル(全体の15.6%)が占め、これらの国への集中が見られています。これらの国で固有の事業リスクが顕在化した場合、影響を強く受ける可能性があります。

また、地域ごとの出荷量は、FY2023は南米、中米、APAC、EMEA、北米の順に多くなっており、前年(FY2022)比で出荷量が増加したのはAPAC(+4.5%)、中米(+0.7%)のみで、その他の減少した地域は、北米(-12.6%)、南米(-1.2%)、EMEA(-1.1%)でした。FY2023の合計の出荷量は前年比-2.0% の減少となった。出荷量当たりの売上高では、北米、中米、EMEA、南米、APACの順に高い。APACを除いたすべてのセグメントで出荷量当たりの売上高を伸ばしており、ビールのプレミアム化による価格の上昇を反映しています。FY2019比で特に伸長が大きかったのは中米で+23.4%の伸長となりました。

アナリスト・レポート本編ではABインペブの財務状況、信用格付け、社債投資評価などの詳細データを掲載してありますので、興味・関心を持たれた方はぜひそちらもご参照ください。

弊社HPではレポート、価格表、解説動画など、多数のリサーチコンテンツを公開しております。こちらも合わせてご覧いただければ幸いです。

https://5va.co.jp/research/

※閲覧には無料の会員登録が必要になります