本記事は5VAアナリスト・レポート「個人投資家向けのインデックス型投資信託の選別手法」(5バリューアセット チーフ・インベストメント・ストラテジスト 上田祐介、2023年7月26日)の概要紹介になります。

本記事では5種類のインデックス投資を分析し、それぞれ下記のような推論を提示しました。

・日本の株式インデックス投資(TOPIX、日経平均)では、おおむね残高が大きい大手国内証券系アセットマネージメント会社の提供する国内籍上場投信(ETF)への投資が、より効率的。

・海外の株式インデックス投資(MSCI KOKUSAI、除く日本)では、上記の大手三社以外のアセットマネージャーによるファンドの運用効率が相対的に良いこともあり、ファンドの選別が重要。

・日本の債券インデックス投資(野村BPI)では、現実的には野村アセットの上場投信(NEXT FUNDS国内債券)が最もアクセスがしやすく運用効率が高い。

・海外の債券インデックス投資(FTSE WGBI)は、本レポートで分析した中では複製能力の差などに起因するパフォーマンス格差が最も大きく、ファンドの選択が重要。国内籍ファンドは年金やファンドラップの形でのみ投資可能なファンドが多く、オープン型の投資では外国籍投信の方が有効な投資機会を多く提供している可能性がある。

記事の巻末にレポートへのリンクがありますので、ご興味・ご関心をお持ちの方はそちらをぜひご覧ください。

インデックスファンドについて

投資信託を活用した投資は、特に資産形成の初期段階にある若年層の投資家などにとって重要な投資機会です。一口に投資信託といってもアクティブ型とパッシブ型では、ファンドの運用成果やマネージャーに対する評価尺度は大きく異なります。インデックスファンド(パッシブ運用)は、運用戦略が明確であり取引コストも相対的に安く、長期の積立投資の対象にする場合などにも不用意な固有リスクを取ることなく、本来の株式市場が有する市場リスクとリターンを享受できるという点で、資産規模の小さい投資家が、個人年金など非常に長期で積立型の分散投資を行う場合に、最も適した商品の一つであると考えられます。

実際のインデックスファンドを見ると、おおむねパフォーマンスは類似していますが、細かくはその特性に差異があります。本レポートでは、公開情報に基づき、シンプルに評価を行いやすい主要なインデックスをベンチマークとするインデックス型(パッシブ)ファンドについて、追加型国内投信をユニバースとし、投資家にとってより効率的なファンド選別の評価例を紹介していきます。

分析対象とするインデックスファンドの区分

以下の図表には、本レポートで分析対象とした5種類のインデックスファンドを一覧で表記しました。また、大きくは以下の条件に従い対象ファンドを絞り込んでおります。

・追加型の国内籍インデックス型投資信託のみを対象

・投資対象地域:日本国内または海外

・投資対象資産:株式または債券

・為替ヘッジは行わず、現地ベースの円換算値でパフォーマンスを評価

・対象インデックス:以下の5種のインデックスファンドとした

①東証株価指数(TOPIX、時価加重平均)

②日経平均株価指数(日経225、調整単純平均)

③MSCI KOKUSAI株価指数(除く日本、海外株価指数、時価加重平均)

④野村BPI(国内債券指数、時価加重平均)

⑤FTSE WGBI(除く日本;海外債券指数、時価加重平均)

※各図表詳細はレポート本編をご参照ください

インデックスファンドのパフォーマンス格差の原因と参考指標

インデックスファンドは株価指数や債券指数等が示すような証券市場における、主要銘柄の平均的な投資ウェイト構成と運用パフォーマンスを複製するような運用を行うファンドです。それゆえ、完全な複製が行われている場合には、のファンドに投資しようとも同様なパフォーマンスを必然的に示すはずです。

ですが、現実のファンドを見ると、実現したリスクリターン特性には、ファンド毎に格差が生じており、また元のベンチマーク・インデックスとは誤差(トラッキング・エラー)が生じていることもあります。これは、主に以下の理由などに起因します。

(1). 運用報酬の違い

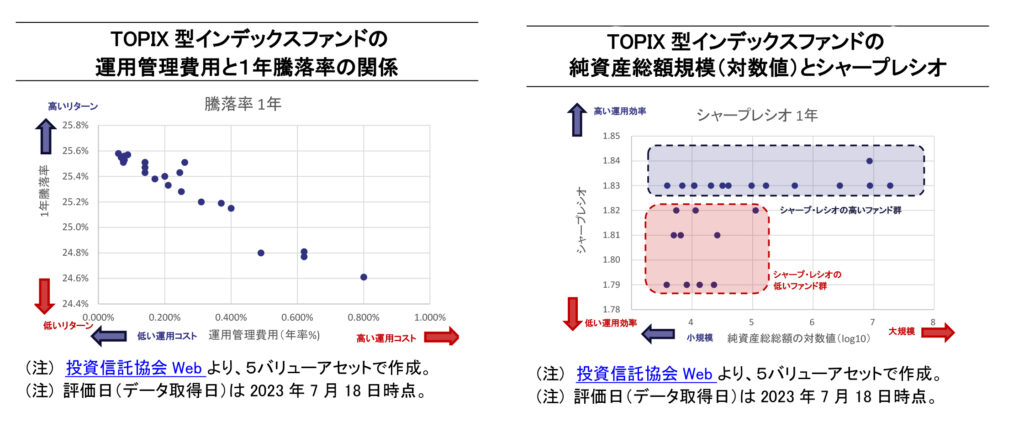

運用報酬が高いということは、それだけで期待リターンが下がりやすい要因となります。アクティブ型とは異なり、パッシブ型のファンドマネージャーには銘柄選択等の幅は必ずしも大きくはなく、指定した銘柄バスケットの売買を適正な価格変動の範囲内で執行する能力が主に問われることになります。このため、結果として運用報酬の高低は、インデックスファンドの場合、運用成果にも直接的に影響を与えやすい傾向があります(下図左)。

(2). 運用規模とトラッキング能力

一般に運用規模が大きいほど、時価加重平均型インデックス(例. TOPIX、MSCI KOKUSAIなど)などの複製を相対的に行いやすくなります。逆に少額のファンドの場合にはファンドマネージャーの運用能力にもよりますが、一般にベンチマークの複製は難しくなり誤差(トラッキング・エラー)が生じやすく、絶対的な変動率(リスク指標)も不要に大きくなる可能性があります。また、日経平均等の単純平均型ファンドでは、運用規模に起因した影響は限定的なものになります。

TOPIXをベンチマークとするインデックスファンドでは、小規模だからと言って必ずしも運用効率の指標であるシャープレシオが低いファンドばかりではなく、大規模ファンドと同等の水準を維持しているファンドも存在しています。しかし、大規模なファンドにおいてはシャープレシオが低いファンドは僅かですが、より小規模のファンドになるほど、シャープレシオが低いファンドが含まれやすくなります(下図右)。

(3). 執行能力

インデックスファンドのマネージャーの場合、市場への価格影響を抑制しながら、最適な執行を行う能力が最も重要です。加えて、一定以上の規模で流動性を伴うファンドの場合には、ファンドの買いと売りの相殺により、多くのオーダーに対しても結果として発注額当たりの市場決済部分を引き下げることも可能となります。本来、インデックスファンドのマネージャーの執行能力は、目標とするベンチマーク・インデックスとのずれの指標であるトラッキングエラーによって評価されうるべきです。しかし、トラッキングエラーは一般に個別ファンドの運用報告書に記載されていますが投信協会の開示データには含まれておらず、個人が多くのファンドから比較を行う指標として活用することは必ずしも容易ではありません。

一方で、個人はベンチマーク運用を行うわけではありません。このため、おおむねパフォーマンスがインデックスに近いのであれば、後はリスクリターン特性でファンドマネージャーの良し悪しを選別することに違和感はない、と弊社は考えます。それはシャープレシオが高いことは、超過リターンが高いか、変動率が低いかのどちらかを意味しており、インデックスファンドのファンドマネージャーの選別指標として有用だと思われるためです。

インデックスファンドに関するまとめ

前ページまでの結果により、国内投資家の資産形成におけるインデックスファンドの活用にあたっては、以下の考え方を取ることができます。

・日本の株式インデックス投資(TOPIX、日経平均)では、おおむね残高が大きい大手国内証券系アセットマネージメント会社の提供する国内籍上場投信(ETF)への投資が、より効率的。ファンドラップ向け、オープンファンドの運用効率が上場投信(ETF)よりも若干劣ることがある。

・海外の債券インデックス投資(FTSE WGBI)では、ここまでで見た各インデックスの中でも、複製能力の差などに起因するパフォーマンス格差が最も大きく、ファンドの選択が重要。国内籍ファンドは年金やファンドラップの形でのみ投資可能なファンドが多く、オープン型の投資では外国籍投信の方が有効な投資機会を多く提供している可能性がある。

レポート本編では、インデックスファンドの効用ランキング、弊社のファンドスコアの算出法(補足資料)など、本記事では言及できなかったより詳細な情報を記載しておりますので、よろしければご覧ください。

※閲覧には無料の会員登録が必要になります