本記事では、ベライゾン・コミュニケーションズ(Verizon Communications Inc、以下ベライゾン)の事業概要や、米国のネットワーク通信事業の特徴や欧州との比較などをご紹介します。

内容は5VAアナリスト・レポート「ベライゾン・コミュニケーションズの事業概要と同社債券・株式の長期保有目的投資上のポイント」(5バリューアセット チーフ・インベストメント・ストラテジスト 上田祐介、2024年1月10日)をベースに、再編集を行いました。

各国いずれの市場においても極めて高額の設備投資を一定のサイクルで行う通信事業市場は、コスト面からも規制面からも参入障壁が極めて高い業種であり、新規の事業者が参入することは容易ではありません。

米国全域で無線通信サービスを展開するAT&Tなど大手3社が寡占する同国市場において、新規の参入を行うには巨額の資金だけではなく米国内で一定の政治力や監督官庁の信認を背景とする規制上の認可を得る必要があります。よって、既存大手の事業モデルは、他の自由競争下にある業態に比べ、長期に渡り安定的に守られやすい、と弊社では考えています。

ベライゾンの概要

ベライゾンは、米国国内の消費者・法人顧客向けに通信サービスを提供している事業会社です。米国国内の通信事業会社の中でも最大手の企業であり、傘下企業のVerizon Business(政府・企業向けネットワークサービス事業者)やVerizon Wireless(米国で加入者数第1位の携帯電話事業者)等を通じて、市内電話、長距離電話サービス、無線・インターネットサービス、データサービス等の広範なサービスを手掛けています。

セグメント別売上高の傾向

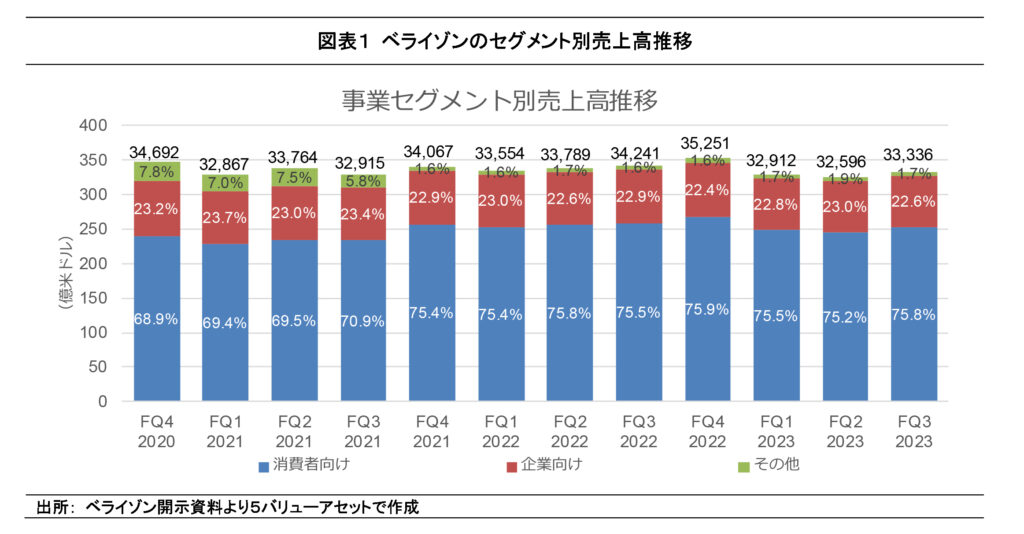

下図1では、ベライゾンのセグメント別売上高の推移を示しました。同社の売上は、無線通信事業によって支えられており、通信事業は個人消費者向け事業(Consumer)と、企業向け事業(Business)に分類され、主にワイヤレス事業関連事業で構成される個人消費者向け事業の売上高が、企業全体の売上高の約76%を占めています。

回線契約形態別売上高の傾向

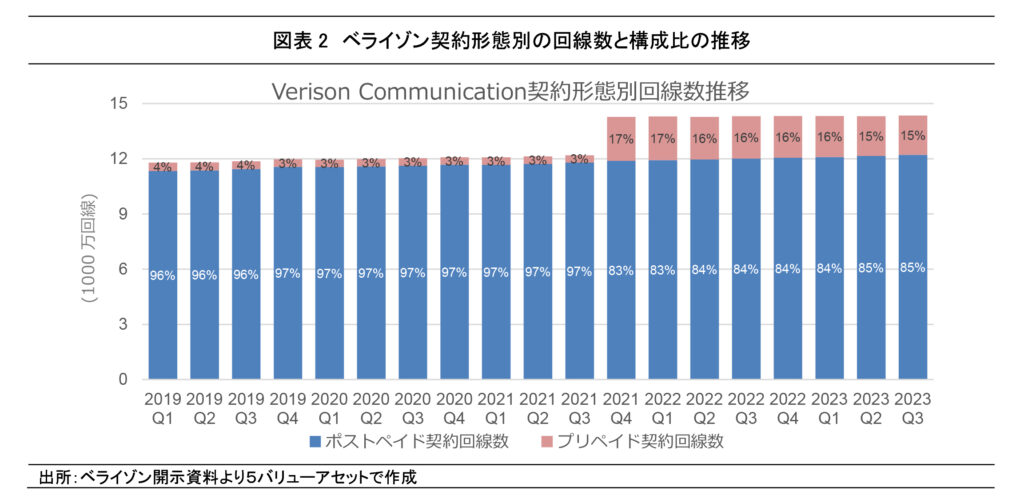

一般に、携帯通信事業にはポストペイド契約とプリペイド契約の2つの契約形態があります。ポストペイド契約とは、日本の携帯電話会社と同様に、毎月の基本使用料と実際の通話利用料やデータ利用料等を一か月単位で支払う契約形態であり、米国内でもポストペイドが主流となっています。

プリペイド契約とは、毎月事前に料金をチャージし、その分のみを使用するという契約形態です。ポストペイド契約とは異なり、解約金等が発生せず低額からチャージできるため、プリペイド契約のほうがポストペイド契約より一回線あたりの平均売上単価(ARPU)は低くなっています。

上記を前提に、以下の図表2にはベライゾンの契約形態別の回線数の推移を示しました。FY2021 Q3までは97%がポストペイド契約であり高付加価値サービス主体の事業内容であったのに対し、同年Q4よりプリペイド契約の回線数が急増していました。これはベライゾンによる、プリペイド式携帯大手であったトラックフォンの買収の完了に伴う事業統合による影響であり、同買収により、同社はプリペイド契約回線数を約3,000万人上積みすることに成功しました。ベライゾンでは、それまでにない最も安価なプリペイドプランを提供しつつ、一方で無制限のポストペイドプラン等を充実させ、より細分化された市場へのアプローチが可能となりました。

こうした顧客層の取り込みと同時に、安定的なポストペイドへの勧誘などマーケティング施策を順調に進めた結果、FY2023Q3におけるポストペイド回線の純増数が+25.1万回線(前年同期は+2.8万回線)、総回線数も純増数が+4.4万回線(前年同期は+6.7万回線)となり1億1,412万回線まで増加しました(プリペイド回線数は-20.7万回線)。サービスの質の強化を伴う値上げと、安定したポストペイド契約への乗り換えを順調に進めた結果、9か月間累計の加重平均月間ARPUも前年同期比で+6%増と、1回線当たりの収益は強化されています。

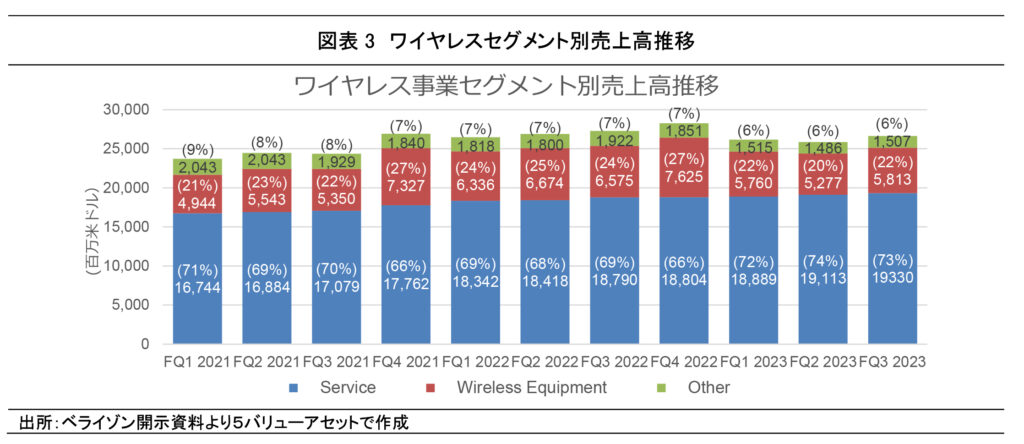

次に、ワイヤレス事業を構成するセグメント別の売上高の推移を見てみましょう(下図)。同社のワイヤレス事業は、通信サービスとワイヤレス機器に分けられます。

(i)より多くを占める通信サービスの売上は継続的に伸び続けており、同社はブロードバンドの導入とクラウド・サービスの伸長が寄与していることが要因と説明します。

(ii) ワイヤレス機器の売上高は毎年Q4のみ突出しています。これは、毎年Black Fridayの時期(11月第4金曜日)に合わせてiPhoneの下取りとキャッシュバックキャンペーンを開催していることが要因です。一方で、このキャンペーンの影響は一時的なものであり、キャンペーン時期以外の同売上高は開催前の水準に戻りやすい傾向があります。

米国通信事業の概要

ここでは、米国のモバイル通信市場の特性と、なぜベライゾン等の米国無線通信事業会社のビジネスモデルが今後も長期に渡り安定的に維持されやすいのか、確認してみましょう。

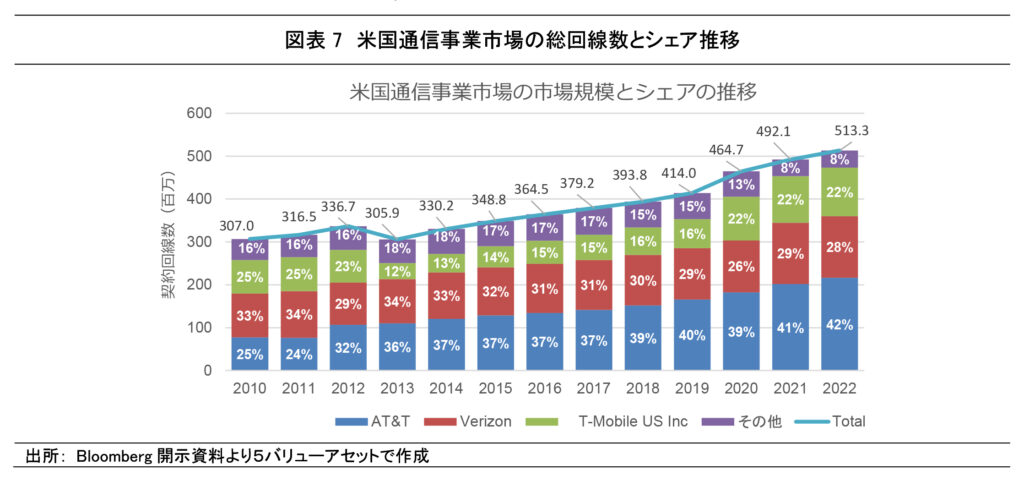

①米国無線通信の市場シェアの状況と過去10年間の推移

ベライゾンは過去10年以上の長きに渡り、米国のモバイル(無線)通信市場が成長を継続する中で回線数シェア1位を維持し続ける通信会社ですが、近年では米国内における回線数シェアが減少しています。こうした市場シェアの大きな変化が生ずるきっかけは、競合他社の合併による市場優位性の強化や、通信規格の進化のタイミング等に起因します。

過去(2011年頃)には、米国連邦通信委員会(FCC ; Federal Communication Commission)が、米国内の高価格帯サービスをAT&T(American Telephone & Telegraph Company)とベライゾンで、低価格サービス帯をスプリントとTモバイルUSAで分け合うことで、異なるサービスそれぞれにおける価格競争を促した時期もありました。しかし、スマートフォンや高速ネットサービスが浸透する中で高価格帯と低価格帯のサービス格差が縮まり、市場の様相は一転しました。

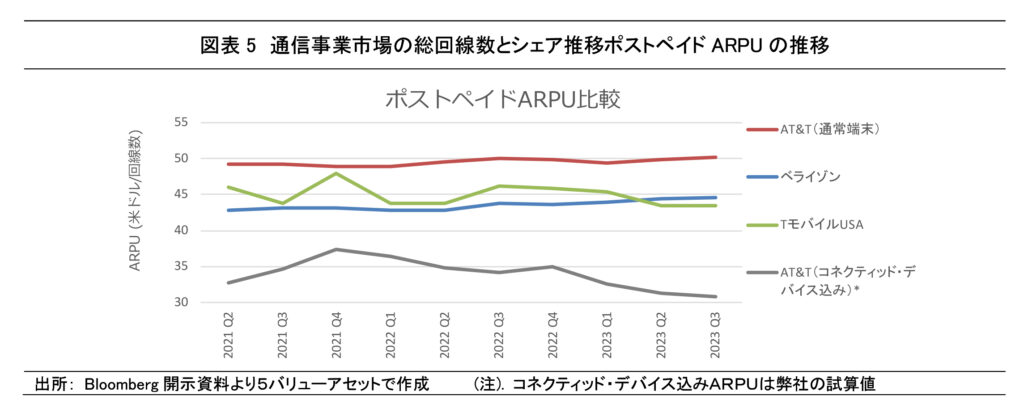

主力であるポストペイドサービス市場では、スプリントを買収したTモバイルが積極的な低価格攻勢でシェアを上げた一方で、ベライゾンはそれに追われる形となりました。また、回線数でTモバイルにシェアを大きく譲り、大手の中依然として1位であるものの回線数シェアは44%から38%まで低下しました(図表4)。ただし、ARPU(1ユーザーあたりの平均収益・売上)で比較すると(図表5)、同社はFY2023Q2にTモバイルを逆転し上回る水準となっており、Tモバイルは薄利多売でシェア獲得を優先している状況が確認できます。

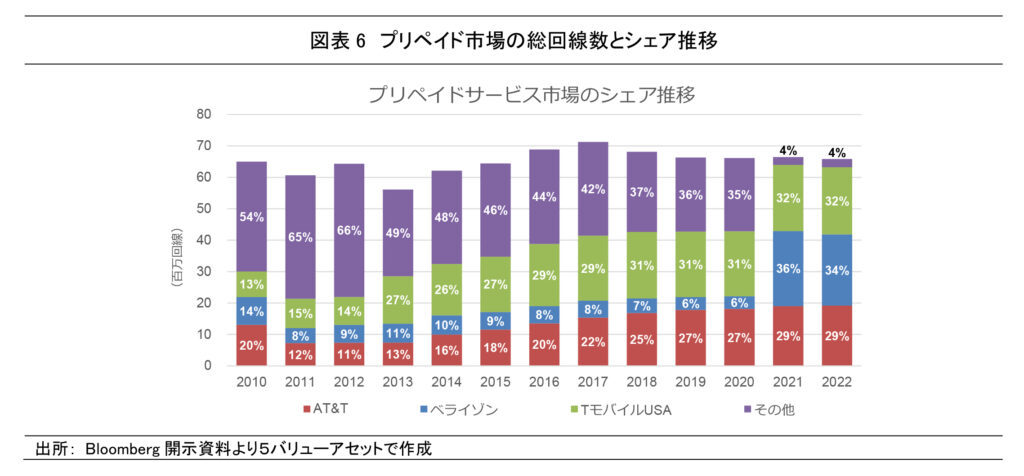

一方、低価格帯のプリペイド市場では、2010年代にはTモバイルUSAが他の大手2社より高いシェアを持っていましたが、ベライゾンもM&Aにより多くの回線を積み増し、3社が近い水準で市場シェアを分け合う状況となりました。こちらでもベライゾンのシェアは34%と、大手3社の中で1位となっています(図表6)なお、AT&Tと他の2社(ベライゾン、TモバイルUSA)を比較する場合に、注意しなければならない点として、AT&Tではコネクティッド・デバイス(自動車内に設置された通信モジュールやIoT機器等)を別の区分と分類していますが、他の2社ではこれらもプリペイド・ポストペイドのいずれかに配分されている可能性が挙げられます。

なお、コネクティッド・デバイスを含んだ総回線数で見れば、AT&T の提供回線数は全米1位とも言えますが(図表 7)、同サービスは単価が低く収益性が低いため、AT&T では携帯電話サービスのみを対象に携帯電話回線の回線数や ARPU を開示しています。この結果、ベライゾンとの比較において先に示した AT&T の開示する ARPU は相対的に高く安定して見えますが、これは同社が携帯電話のみを対象としコネクティッド・デバイスを含んでいない値を開示していることが影響しており、実質的にはベライゾンの ARPU がより高い可能性がある点に注意が必要です

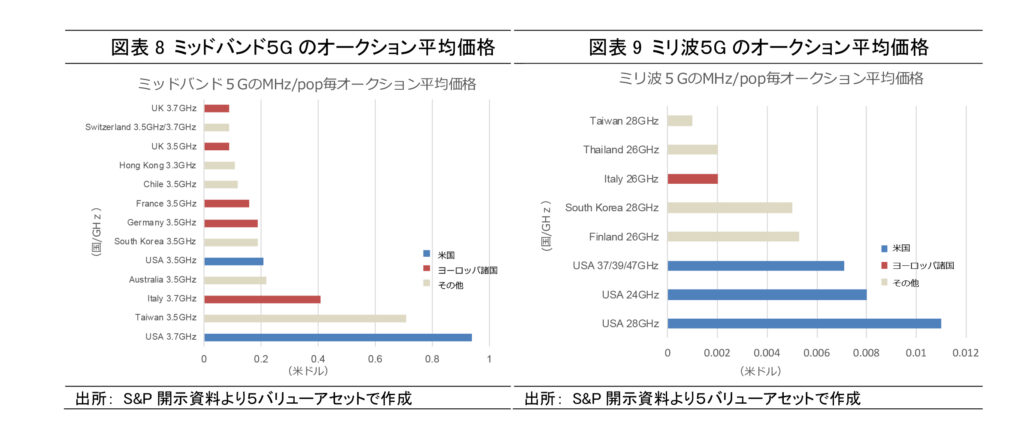

②通信帯域のオークション制度

電波の周波数帯域は限られた公共資産であり、日本以外の多くの国では、携帯電話事業者は、政府が開催する帯域(バンド)オークションにおいて、各地域における一定の周波数帯域の使用権を獲得する必要があります。米国は所得水準も高いが国土も広く、同国内で広域に均質なサービスを提供するための通信帯域の確保は、非常に高額になる傾向があります。

以下の図表8、9では、米国と他国における帯域オークションにおける平均落札価格を比較しました(同図表は人口あたりの周波数帯の落札単価を示しています)。ミッドバンドとミリ波のいずれのオークションにおいても、欧州やその他の地域に比べ、米国の平均落札単価は2倍~5倍程度と非常に高額の平均落札価額となっています。

米国の広大な人口を考えて、上記の平均落札単価に対象地域の人口を乗ずることで想定される、全米規模での5Gネットワークの展開のための周波数帯域の落札費用は、他国の通信会社では例を見ない巨額の取得費用を要することが分かります。こうした設備投資の結果、米無線通信大手3社ではいずれも投資額が巨額となり債務も増大していきます。

なお、欧州企業の周波数落札単価が米国よりも低い理由として、(i)EU域内での国家間での移動を考慮したローミング等に関する制度面での調整などに種々のコスト(時間を含む)が生じやすく、また(ii)米国に比べ歴史的な建造物が密集するなどの理由から設備の新規設置を行いにくく、これらが結果として参入障壁となり、さらに(iii)米国との個人の所得格差も考慮するとより低いコストでないと採算面から参入できない、等の理由が挙げられます。

ただ、いずれの市場においても極めて高額の設備投資を一定のサイクルで行う通信事業市場は、コスト面からも規制面からも参入障壁が極めて高い業種であり、新規の事業者が参入することは容易ではありません。実際、過去にソフトバンク・グループが米国のスプリントを買収し、さらにTモバイルとの合併を図った際にはFCC(連邦通信委員会)により認可が下りませんでした。一方で、同市場からの撤退を決めたソフトバンク・グループがTモバイルにスプリント事業を譲渡した場合にはこれが認められるなど、国家の重要インフラである通信事業には経済的合理性だけで新規参入はできず、既存の大手企業が制度的に守られたケースも存在します。

以上の点から、米国全域で無線通信サービスを展開するAT&Tなど大手3社が寡占する同国市場において、新規の参入を行うには巨額の資金だけではなく米国内で一定の政治力や監督官庁の信認を背景とする規制上の認可を得る必要があります。よって、既存大手の事業モデルは、他の自由競争下にある業態に比べ、長期に渡り安定的に守られやすい、と弊社では考えています。

アナリスト・レポート本編ではベライゾンの業績状況、財務状況、社債・株式への長期投資評価などの詳細データを掲載してありますので、興味・関心を持たれた方はぜひそちらもご参照ください。

▽無線通信事業の関連記事

・AT&Tの事業概要と米国の通信市場

・欧州の無線通信市場とボーダフォン

・米ドル建社債投資の始め方・選び方(2)~無線通信業界を例に~

・アップルの事業概要と世界のモバイル市場

弊社HPではレポート、価格表、解説動画など、多数のリサーチコンテンツを公開しております。こちらも合わせてご覧いただければ幸いです。

※閲覧には無料の会員登録が必要になります