製薬会社各社を評価する際には、製薬業界を疾患領域別で理解する必要性があるため、本記事では、各製薬会社の主要疾患領域とそれぞれの疾患領域別の占有率を確認し、企業の優位性に関する弊社の考え方を示します(※文章量の関係で、「製薬会社別で捉える製品収益別動向」を省略しております)。

内容は5VAストラテジー・レポート「製薬会社別・疾患領域別に捉える製薬市場の動向」(5バリューアセット チーフ・インベストメント・ストラテジスト 上田祐介、2024年4月2)をベースに、再編集を行いました。

レポート本編では、本記事では文章量の都合上省略したセクションについても詳細が記載されておりますので、ご興味のある方はそちらをご参照ください。また関連記事として「グローバル製薬業界の構造と環境」もサイト内で公開しておりますので、ご興味がある方はこちらも合わせてご覧いただければ幸いです。

製薬業界を疾患領域別市場で理解することの重要性

製薬会社は企業ごとに複数の医薬品パイプラインを保有しつつ、新規の創薬パイプラインをつなぐことで、医薬品市場におけるプレゼンスを維持しています。また、医薬品は多様な疾患領域別に分類でき、領域ごとに各社の優位性も大きく異なっています。本記事では、以下の2つの切り口から各社と各個別医薬品の売上規模とその傾向を把握していきます。

1 製薬会社別の傾向

製薬業界では、創薬に必要な研究開発費や承認プロセスにおける費用などの創薬コストが年々高まる傾向にあります。この結果、グローバル医薬品市場における新規企業の参入障壁は高まり、市場における上位 30 社程度の大規模企業の売上高シェアも年々高まっています。

その一方で、会社によってはブロックバスターと呼ばれる売上が巨額な特定の医薬品への売上高依存度が高まりやすく、製品の世代交代時にビジネス構造が劣化する潜在リスクも存在しています。各製薬会社別の医薬品パイプラインの状況を確認することで、市場全体の動きや外部環境からの影響に対する頑健性を確認することができます。

2 疾患領域別

医薬品はそれぞれ適応する疾患領域が異なるため、一概に同程度の売上高を保っている医薬品同士が、必ずしも互いに影響し合うとは限りません。各製薬会社は大抵の場合、注力している疾患領域を絞っているケースが多く、疾患領域別という視点で市場を捉えることで実際のライバル関係にある企業の把握や、正確なセグメント内における優位性の可視化につながります。また、疾患領域別市場それぞれの動向はその市場でプレゼンスを維持する企業の動向と連動することから、市場そのものの流れを把握する必要があります。

製薬業界の制度面からの課題

製薬会社では、ブロックバスターと呼ばれる、売上高の非常に大きい薬に関する特許権保護期間中の収益が、企業の成長と次の製品開発資金確保のための鍵となっています。ここでは、各製薬会社が持つ医薬品パイプラインの収益安定性に重要な薬価維持の前提となる制度と、その変更可能性について確認してみましょう。

1 特許権と保護期間

高い創薬費用をかけて数多くの医薬品候補の中から最終的に公的機関からの承認を経て販売可能となる医薬品は、ごくわずかにすぎません。こうした負担を回収するためには、独自の研究成果が特許権で保護される期間のうちに投下資金を回収する必要があります。

米国の特許法では、医薬品の特許保護期間は取得後 20 年間となっていますが、企業が追加的な特許を得て保護期間を延長する場合もあります。特許保護期間が切れると、類似の成分を持つジェネリック医薬品やバイオシミラーが市場に参入し、価格競争にさらされることになります。

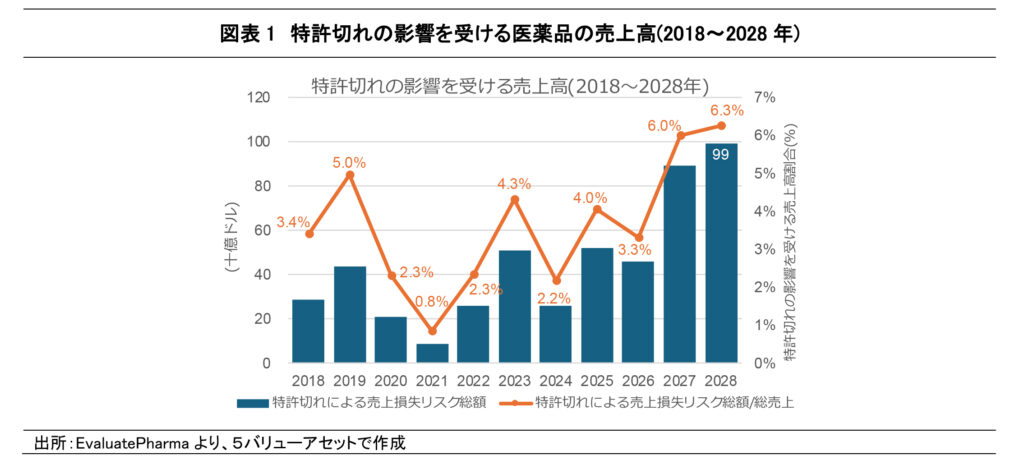

特許切れによる製薬業界の売上への下方圧力は、2026 年以降強まりやすいと考えられ、現状で2026 年~2028 年の間に特許切れ予定のブロックバスターとして、Eliquis(BMS/ファイザー)、Eylea(リジェネロン/バイエル)、Imbruvica(ジョンソンエンドジョンソン/アッヴィ)、Opdivo(BMS/小野薬品)、そして Keytruda(メルク)などが挙げられます。

2 米国市場に左右されるビジネスモデル

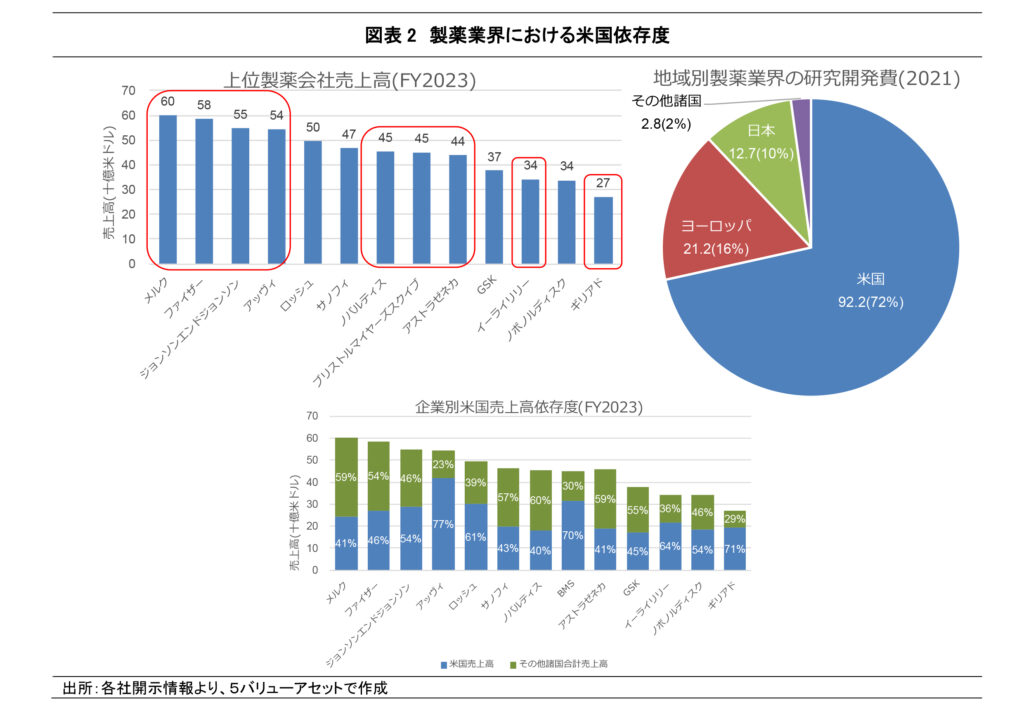

グローバル製薬業界の上位企業には、多くの米国企業が並んでいます (図表 2 左図)。これは製薬事業において、膨大な研究開発費が投じられている地域(図表 2 右図)、また主要製薬会社の売上高が多い地域(図表 2 下図)などが、いずれも米国に偏っていることも影響しています。この結果、米国での医薬品に関する政策運営によって、その収益性や将来性を大きく左右されやすい構造であると言えます。

3 薬価交渉制度

薬価交渉制度とは、ジェネリック医薬品やバイオシミラーのない新薬(一般に特許保護期間中)のうち、米国政府出資の高齢者向け医療保険「メディケア」の支出額の大きいものから選定し、保健福祉省が製薬会社と薬局・薬剤給付管理会社と直接交渉して公定薬価を設けるという制度です。

a. ジェネリック医薬品やバイオシミラーが二年以内に販売予定

b. 食品医薬品庁承認から 7 年未満(低分子製剤)もしくは 11 年未満(生物製剤)のもの

c. 希少疾病用医薬品

d. パート D における支出額が 1%未満のスモールバイオテック(2028 年までの措置)

e. 2021 年のメディケアでの支出額が 2 億ドル以下

a~e に該当する医薬品に関しては、薬価交渉制度から除外されます。bの条件により製薬会社は新薬が即刻で交渉対象にされることを回避しうる一方で、ジェネリック医薬品やバイオシミラーの販売認容スケジュールを開発の段階から意識しつつ、収益性の再評価を伴った経営計画立案・実行が求められることとなります。

疾患領域別市場で見る製薬会社のプレゼンス

このセクションでは各疾患領域別の各社の主力製品別の売上高の傾向を確認します。

製薬業界の 2019 年と 2023 年の売上高の疾患領域別の割合を図表 14 に示しました。2023年に最も高い売上高を占めるのは、がん腫瘍に関する治療薬となっています。過去 5 年間で中核神経疾患と眼科を除いた全ての分野で売上高が倍近く増加したことがわかり、その結果として医薬品市場における疾患領域別占有率の構造に変化はありませんでした。

図表15では、疾患領域別市場での売上高とその平均成長率を示しました。コロナウイルスのパンデミックの影響で 2021 年から 2022 年にかけて感染症治療薬が大幅に増加したものの、2023 年にパンデミックが収束すると、売上高は従来の水準に戻りました。過去 5 年間の平均成長率を確認すると、希少疾患治療薬の市場規模が最も拡大しており、その一方で中核神経疾患治療薬と眼科治療薬は減少傾向となりました。

下記では、各疾患領域別での薬品と企業の優位性を確認します。

① がん腫瘍(Oncology)

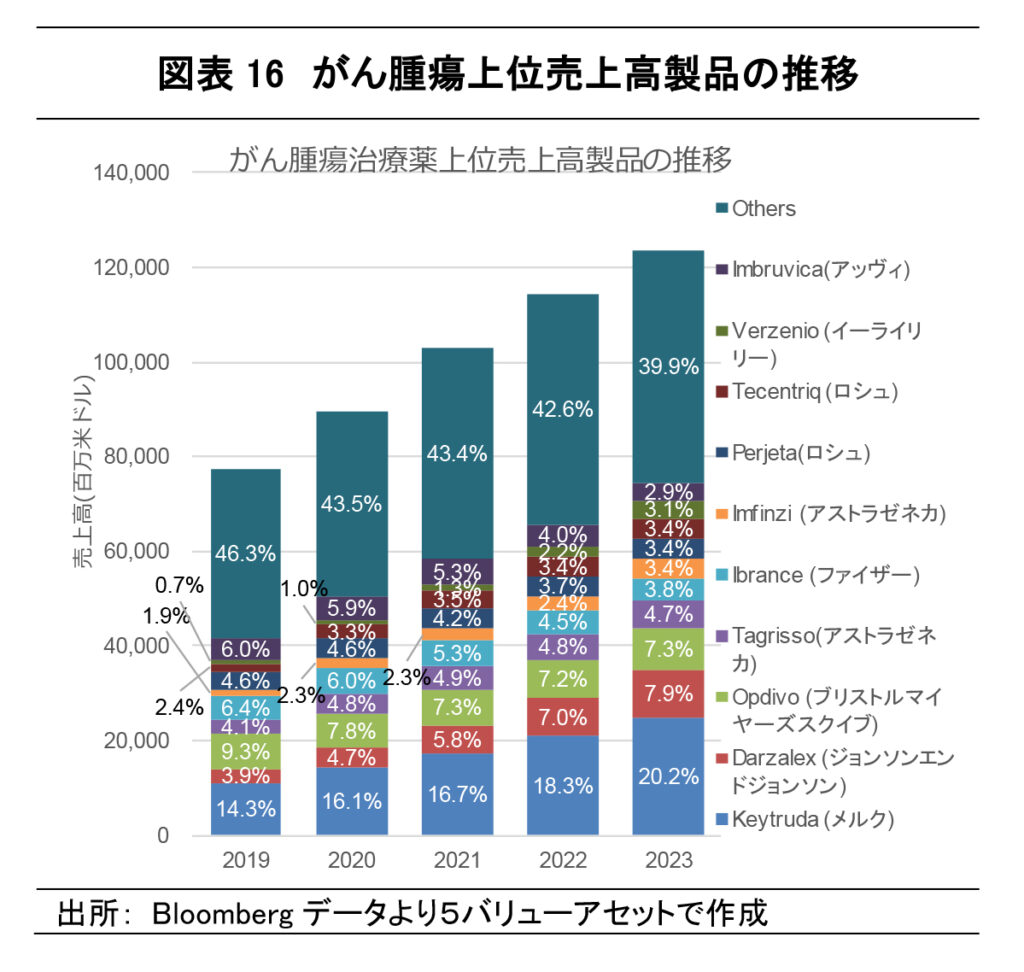

腫瘍治療薬市場で最も高い占有率となったのはKeytruda を販売しているメルクで、2023 年には総売上高の 20.2%を占めました。2019年から 2023 年の推移で確認できるように、占有率の構造変化は起こっていません。

Imbruvica(アッヴィ)は 2023年 8 月に公表された米国の薬価交渉制度の適応薬となったため、今後アッヴィの同市場内でのプレゼンスは若干縮小する可能性があります。

売上高 7 位の Perjteta 等を販売するロッシュの同市場の全ての薬品を総合すると、メルクに続く占有率となっています。

Keytruda(メルク)は特許権が切れる 2028 年まで安定的に売上高を伸ばし続けるとされているため、がん腫瘍治療薬市場は今後も一定の割合で市場規模拡大傾向をたどり続けると考えられます。

② 免疫疾患(Immunology)

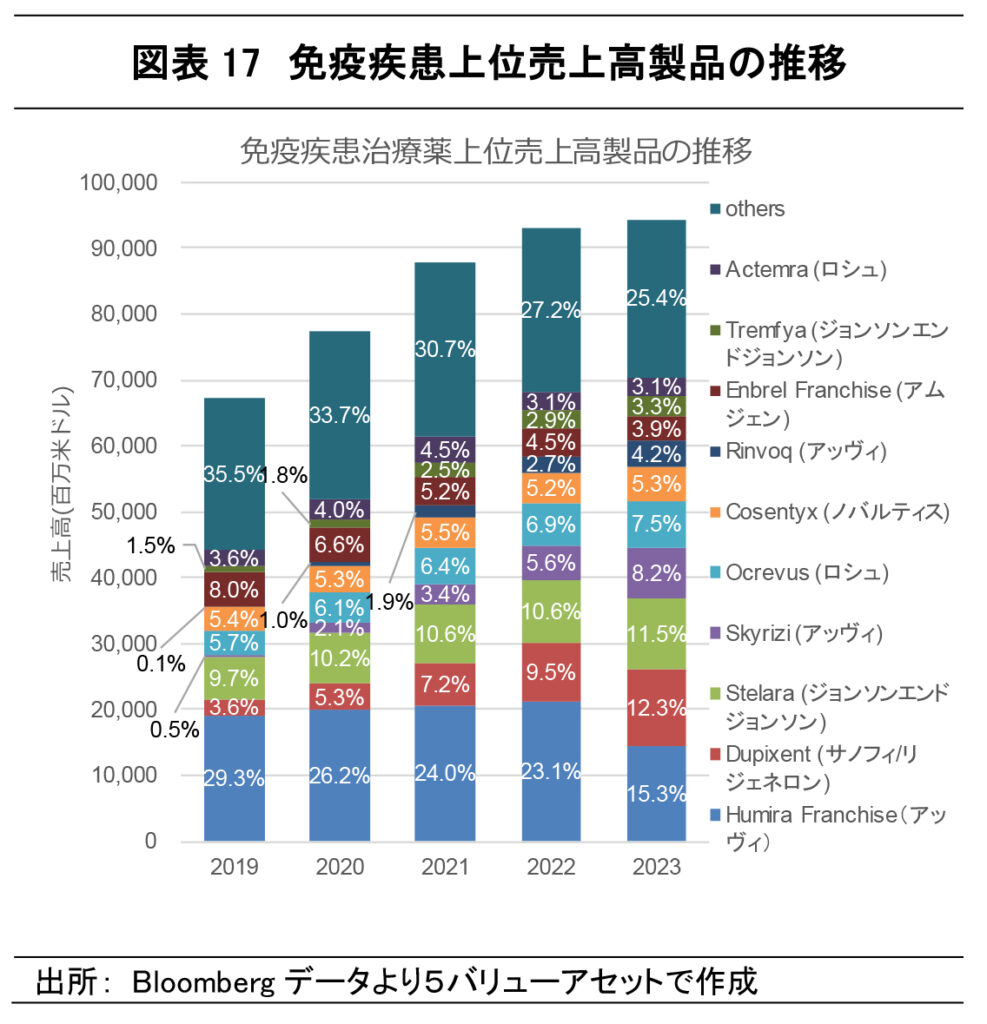

免疫疾患治療薬市場で最も高い占有率なのはアッヴィです。Humira、Skyrizi、Rinvoq 等を販売しており、同社は 2023 年の市場総売上の 27.7%を占めました。

Humira(アッヴィ)と Rinvoq(アッヴィ)の特許権がともに 2024年内に切れる点、Stelara(ジョンソンエンドジョンソン)とEmbrel Franchise(アムジェン)が 2023 年公表の薬価交渉制度の対象薬に指定された点から、市場の占有構造の変化が予想されます。

サノフィのブロックバスターである Dupixent は特許権が 2029 年まで有効であり、2019 年から売上高を伸ばしているため、今後同市場においてサノフィのプレゼンスが高まりやすいと考えられます。

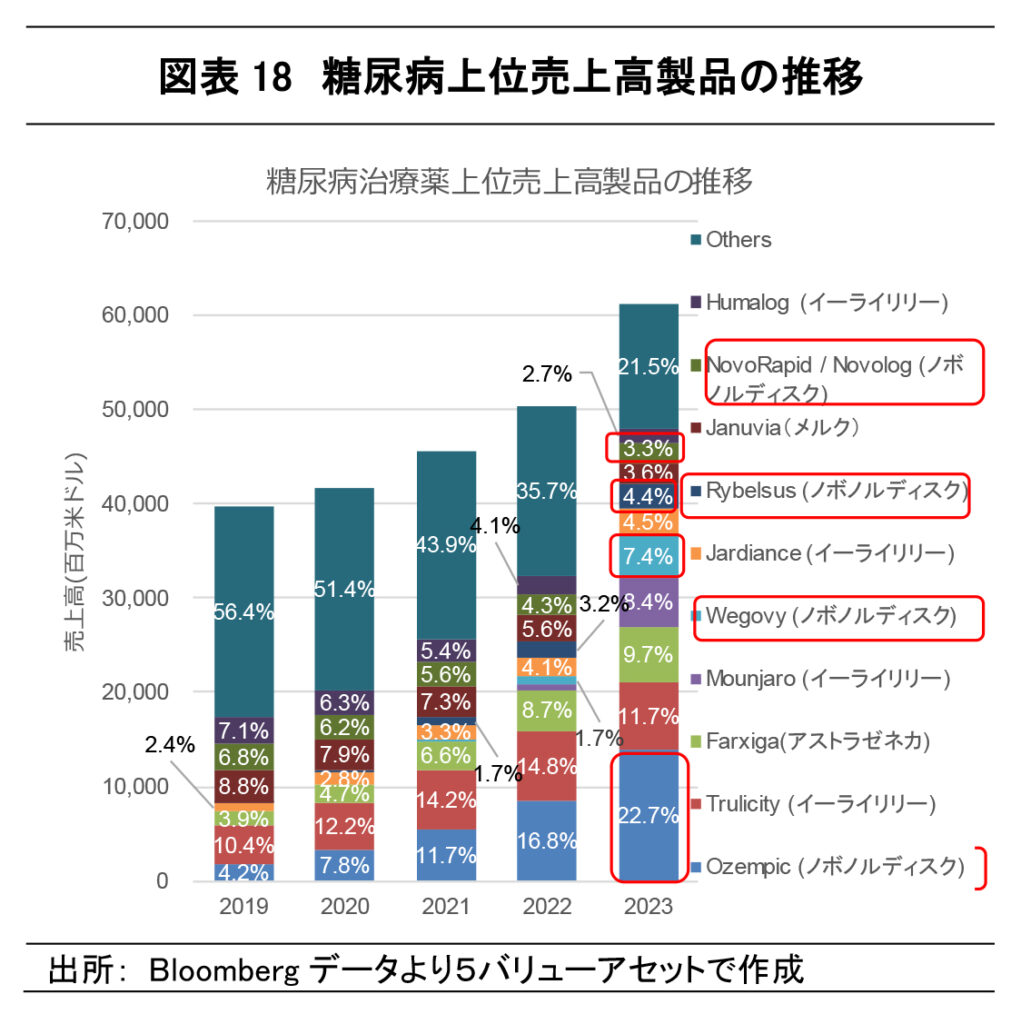

③ 糖尿病(Diabetes)

糖尿病治療薬市場で最も高い占有率となるのはノボノルディスクです。Ozempic、Wegovy、Rybelsus、NovoRapidを販売しており、市場の 37.8%を占めます。同市場では Farxiga(アストラゼネカ)、Jardiance(イーライリリー)、Januvia(メルク)の 3つが薬価交渉制度の対象薬に指定されました。また、痩身効果のある処方薬品は 2028 年までに同制度の対象薬に指定される可能性があるとされています(現在市場占有率首位の Ozempic 等)。また、2022 年 5月に FDA の認可を受けた Mounjaro(イーライリリー)が売上高を急拡大させており、その他薬品の増収も併せて同市場におけるイーライリリーの優位性も向上しやすいと考えられます。

米国では肥満人口の増加が社会問題であり、糖尿病治療薬が保険コストを引き上げる最大要因であることから、潜在需要は極めて高いといえます。その反面で政策の対象として選ばれやすい市場であり、不確実性が相対的に高い市場であるとも言えます。

④ ワクチン(Vaccine)

ワクチン市場で最も高い占有率となるのはファイザーです。コロナウイルスワクチンである Comirnaty(ファイザー/バイオテック)、Spikevax(モデルナ)は 2021 年から 2022 年にかけて膨大な売上高を計上しました。しかし、2023 年にはパンデミックが収束となったことから、売上高が大きく落ち込む結果となりました。

コロナウイルスワクチンの販売により市場占有率を高めたファイザーは、コロナウイルスパンデミックの収束に伴い、2024 年以降の売上高も減収傾向を辿ると見通しを示しています。一方、Gardasil(メルク)は売上高を安定的に伸ばしており、市場優位性を高めています。コロナウイルスのパンデミックが収束することで同ウイルス関連のワクチンである Comirnaty(ファイザー/バイオテック)、Spikvax(モデルナ)、Prevenar-13(ファイザー)の売上高が縮小すれば、Gardasil を販売するメルクのプレゼンスが相対的に高まっていくと考えられます。

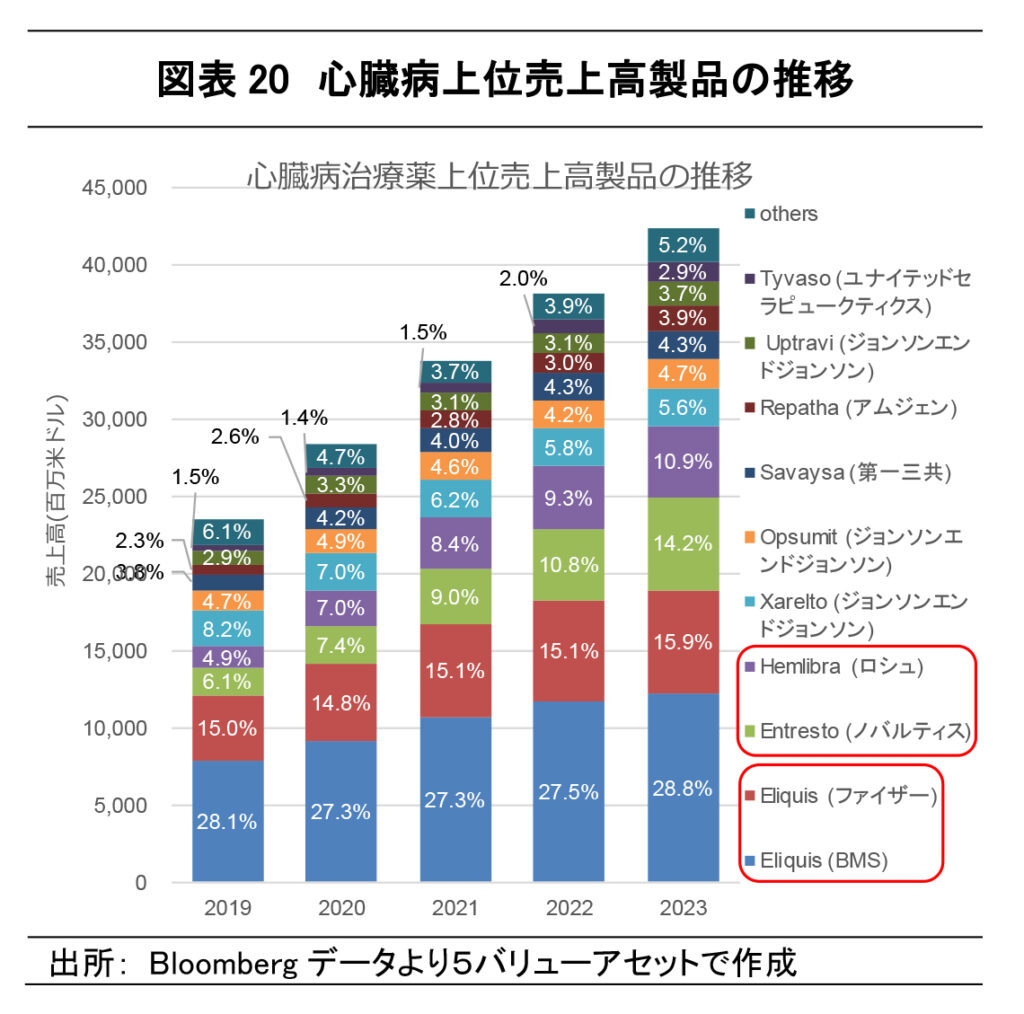

⑤ 心臓病(Cardiology)

心臓病治療薬市場において過去 5 年間にわたり、Eliquis が最も高い占有率を保っていました。しかし、市場内売上高上位 3 製品のEliquis(BMS/ファイザー)、Entresto(ノバルティス)は、薬価交渉制度の対象薬に指定されました。また売上高 4 位のHemlibra(ロッシュ)の特許権が 2025 年に切れる予定になっています。こうした上位 4 製品の不確実な将来性により、同市場の占有率構造は今後変化しやすいと考えられます。

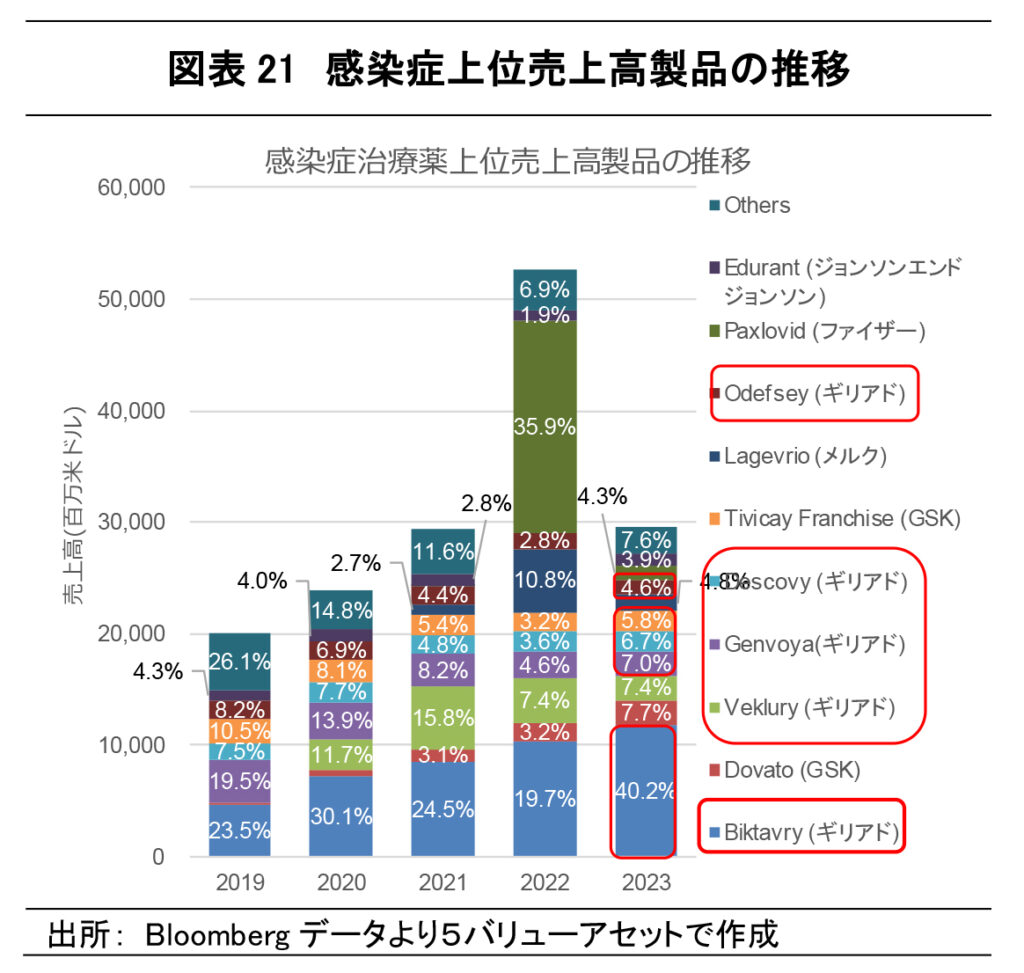

⑥ 感染症(InfectiousDisease)

2023 年に最も高い占有率となったのはギリアドです。ギリアドは Biktarvy、Veklury、Genvoya、Descovy、そしてOdefsey を販売しており、4製品の合計占有率は65.9%となりました。

2022 年の市場売上高が突出していますが、これはコロナウイルスのパンデミックに伴う Paxlovid(ファイザー)の売上高が全額 2022 年に計上されたことに起因し、会計上では 2022 年に市場規模が急拡大したように見えています。一方、ファイザーではパンデミックの収束に伴い同社のコロナウイルス関連の医薬品売上高は減収傾向を辿り、2024 年以降の感染症治療薬市場はパンデミック以前の規模に戻るとの見通しを示しています。こうした中、Biktarvy(ギリアド)は 2036 年まで特許権が切れないため、同社の製品は今後も現在と同様の売上高が維持されやすく、相対的優位性が高まりやすいと考えられます。

⑦ 呼吸器疾患(Respiratory)

呼吸器疾患治療薬市場では過去 4 年間にわたりTrikafta を販売するバーテックスが最も高い占有率を保っている。rikafta(バーテックス)は2028 年まで特許切れを迎えないため、今後もバーテックスが同様の優位性を維持すると考えられます。

売上高上位 10 製品のうちGSK が販売する 4 製品はいずれも特許切れ時期が未定であり、GSK の市場優位性の上昇が予想されます。

呼吸器疾患治療薬市場において高い占有率を維持している薬品がいずれも特許切れ等により減収する予定が無いため、同市場の占有率は維持されると思われます。

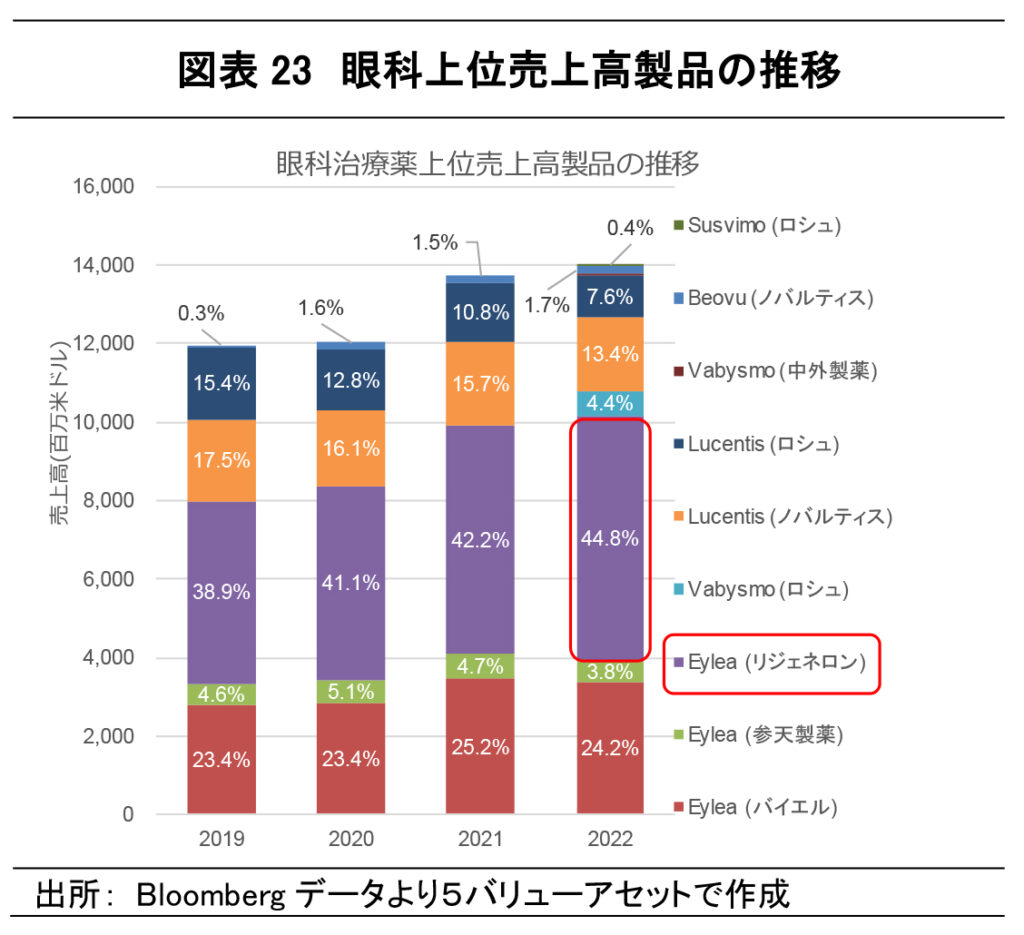

⑧ 眼科(Ophthalmology)

眼科治療薬市場で最も高い占有率となるのは Eylea(リ ジェネロン)です。同薬は 2024 年 5 月に特許切れを迎えます。 製品としては今後も Eylea が市場優位性を維持すると考えられます。また、Vabysmo(ロッシュ) や Lucentis(ロッシュ)は特許切れ時期が未定のため、今 後はロッシュが安定的なプ レゼンスを維持しやすいでしょう。

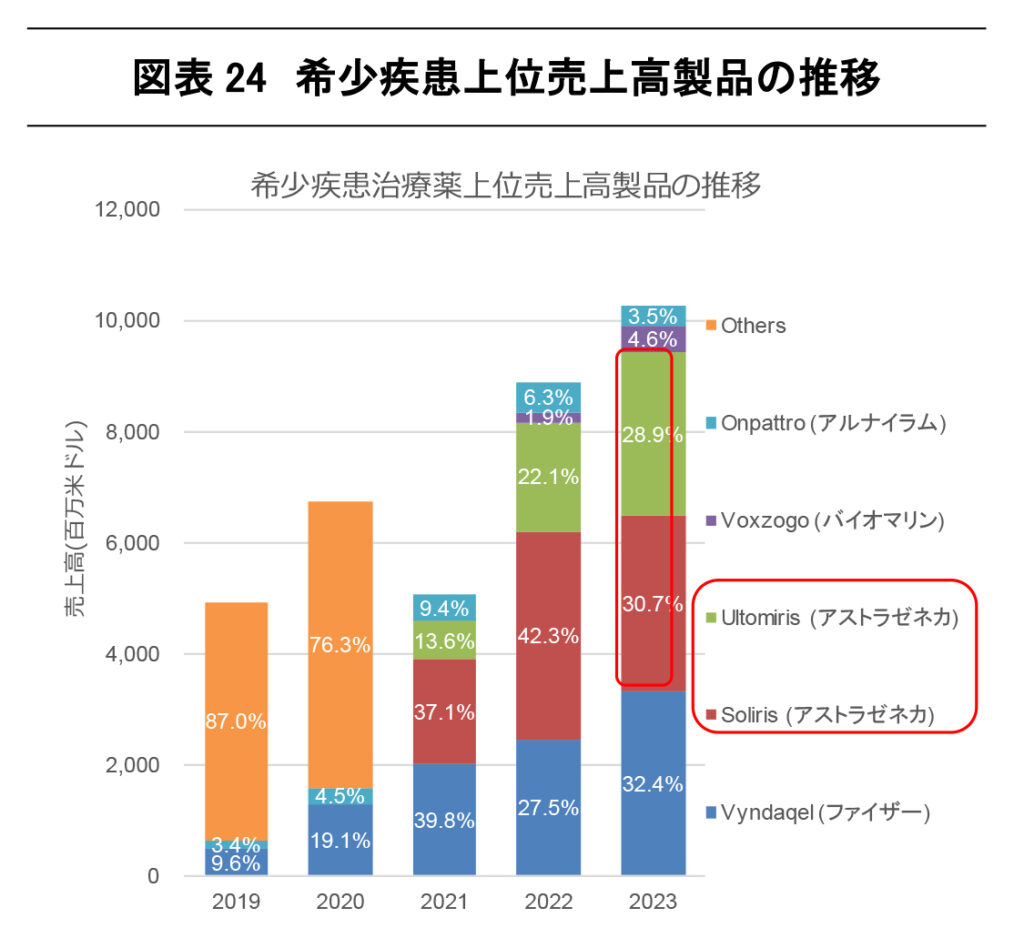

⑨ 希少疾患(Rare Disease)

希少疾患治療薬で最も高い売上高となった製品はVyndaqel(ファイザー)です。一方で、同市場内で最も高い占有率となる企業は、Ultomiris と Soliris を販売するアストラゼネカです。希少疾患治療薬市場は、疾患領域別市場の中で、過去5 年間で糖尿病治療薬市場の次に、高い成長率となりました。また、希少疾患治療薬は米国の薬価交渉制度の対象薬から除外されるため、外部環境からの収益への影響が少なく安定性に関する不確実性が相対的に少ないため、同市場での優位性は企業全体での収益安定につながりやすいと考えられます。

⑩ 中核神経(CNS)

中核神経治療薬市場では、Vumerity と Tecfidera を 販売するバイオジェンが最も 高い占有率となりました。しかし、 Vumerity(バイオジェン)と Tecfidera(バイオジェン)はとも に過去 5 年間で減収傾向を 辿り続けており、今後同様の 市場優位性は保たれないと考えられます。 Evrysdi(ロッシュ)、 Ubrelvy(アッヴィ)、Emgality(イ ーライリリー)など、バイオジェン以外で比較的占有率の高い薬品は増収傾向のため、今後市場構造は変化していくと予想されます。

⑪ 消化器疾患(Gastrointestinal)

2023 年に最も高い売上高と なったのは Linzess(アッヴィ)です。 消化器疾患治療薬市場における主要薬品は Linzess のみで、競争も特にみられません。市場としては若干の拡大傾向にあります。

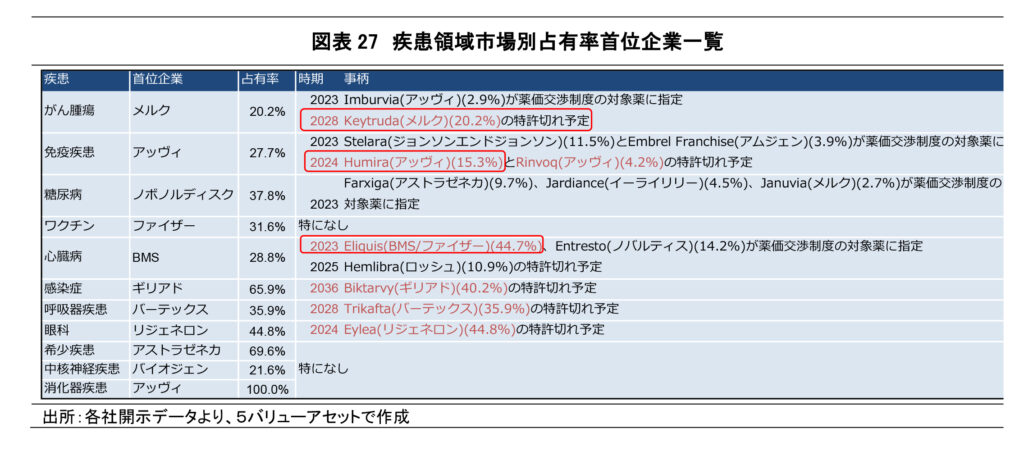

まとめ

2023 年において各疾患領域市場で最も高い占有率を占めている企業を図表 27 に示しました。各市場で最も高い売上高を占めている Keytruda(メルク)、Humira(アッヴィ)、Biktarvy(ギリアド)、Eliquis(BMS/ファイザー)、Trikafta(バーテックス)、そして Eylea(リジェネロン)では、主要製品の特許切れに備え、新たな特許取得に取り組んでいます。特に Keytruda(メルク)、Humira(アッヴィ)、そして Eliquis(BMS/ファイザー)は薬品市場全体の売上高に対しても高い占有率となっており、これらの薬品の売上高が縮小することは薬品市場規模そのものにも影響を与える可能性があります。

疾患領域別市場で見ると、直近数年間だと特に心臓病治療薬市場が売上高の大きい割合を薬価交渉制度と特許切れにより影響を受けやすい状況です

図表 28 には、主要企業各社がそれぞれどの疾患領域において売上高占有率を占めているかをまとめました。同図が示す通り、各企業が注力している市場セグメント(疾患領域)が異なっていることがわかります。

赤枠で囲まれているのが各企業の総売上高の 20%以上を占める主要疾患領域、青丸で囲まれているのが各疾患領域における主要企業(市場売上高占有率 15%以上)です。すなわち、赤枠と青丸の両方で囲われている要素が「各企業の主要疾患領域かつ市場内の優位性を保っている」部分となります。

図表 28 を見ると、メルクと BMS は主要疾患領域で市場占有率 15%を超えているブロックバスター医薬品が 2 つあり、かつそれらの領域で企業売上高の半分以上をあげていますが、優位性を持つ事業の潜在リスクが複数分野に分散されています。一方で、ロッシュやアッヴィは企業の主要疾患領域自体は ひとつに絞っているものの、企業全体の総売上高に対しては小さい占有率となる分野に関しても、各分野における市場占有率が高い領域を複数保有しています。こうした観点から、これらの企業は特定のブロックバスターへの依存度が大きくても、経営リスクが分散化されている、とみなすことができます。 一方、ギリアドとノボノルディスクは主要疾患領域を一つに絞っており、かつその一分野のみで市場優位性を保っています。これは、企業の売上高が市場規模そのものと連動する状態であり、市場構造が制度的に変更されるようなケースでは、経営の不安定化を招く可能性があります。

上記に示した通り、各グローバル製薬企業では、それぞれに疾患領域ごとの棲み分けが進行している状況が確認できます。各社の売上規模は必ずしも各企業の競争力を示すわけではなく、また競合関係に直結するわけでもありません。製薬会社を評価するためには、医薬品市場を疾患領域別市場に分け、各市場の競合関係と競争力の維持可能性を評価する必要があります。

レポート本編では、文章量の都合上省略したセクションについても詳細が記載されておりますので、ご興味のある方はそちらをご参照ください。また関連記事として「グローバル製薬業界の構造と環境」もサイト内で公開しておりますので、ご興味がある方はこちらも合わせてご覧いただければ幸いです。

弊社HPではレポート、価格表、解説動画など、多数のリサーチコンテンツを公開しております。こちらも合わせてご覧いただければ幸いです。

※閲覧には無料の会員登録が必要になります